La disciplina delle società di comodo è stata introdotta nell’ordinamento italiano dall’art.30 della Legge 727/1994 e successivamente integrata dall’art.2 del Decreto Legge 138/2011, convertito nella Legge 148/2011.

Il legislatore ritiene le società di comodo come “non operative” ovvero costituite con il solo scopo di evasione ed elusione della legge e non per il reale svolgimento di un’attività commerciale.

Normativa

La disciplina delle società non operative è rivolta a:

- Società per azioni

- Società in accomandita per azioni

- Società a responsabilità limitata

- Società di persone

- Società in accomandita semplice

- Società/enti non residenti con stabile organizzazioni in Italia

Le società di comodo si distinguono in due categorie:

- Società non operative, che superano il test dei ricavi

- Società in perdita sistematica, che nel quinquennio precedente hanno sempre dichiarato perdite fiscali oppure hanno dichiarato perdite fiscali in quattro esercizi e in uno un reddito inferiore al minimo

Una società è considerata di comodo quando non supera il test dei ricavi quindi i ricavi presunti sono maggiori dei ricavi effettivi.

I ricavi presenti sono calcolati applicando al valore medio dell’ultimo triennio di determinate tipologie di beni delle percentuali indicate dalla legge.

I ricavi effettivi si determinano sommando tutte le componenti di reddito risultanti dal bilancio o dalle scritture contabili con esclusione dei proventi straordinari e si riferiscono al valore medio dell’ultimo triennio (2021,2020,2019).

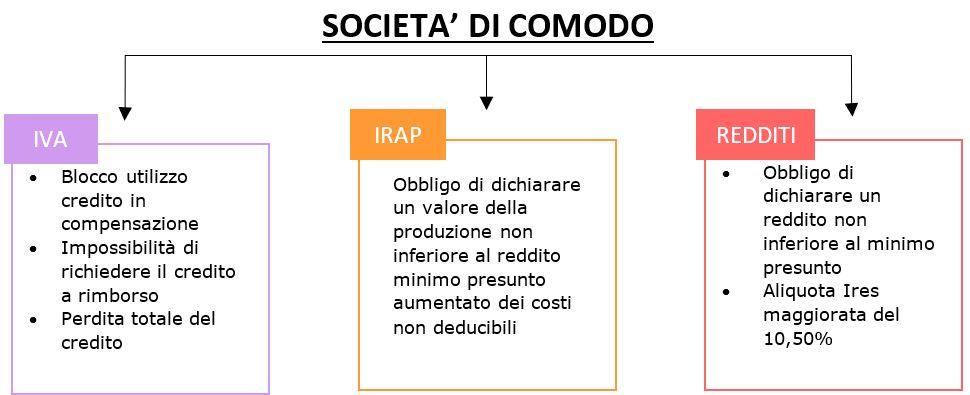

Lo status di “società di comodo” comporta degli specifici obblighi e delle specifiche esclusioni ai fini delle imposte sui redditi, Iva ed Irap.

Ai fini Iva ne conseguono:

- blocco dell’utilizzo in compensazione del credito Iva

- impossibilità di richiedere a rimborso il credito Iva

- perdita totale del credito Iva se lo status di “non operatività” si verifica per tre periodi d’imposta consecutivi ed il volume d’affari in tali esercizi è inferiore ai ricavi minimi

Ai fini Irap le società di comodo devono determinare un valore della produzione non inferiore al reddito minimo presunto, aumentato dei costi non deducibili.

Ai fini delle imposte sui redditi devono dichiarare un reddito non inferiore al minimo presunto e applicano un’imposta Ires maggiorata del 10,50%; inoltre hanno una limitazione nell’utilizzo delle perdite fiscali solo in diminuzione del reddito che eccede quello minimo.

Verifica Operatività in Integrato GB

La gestione dell’operatività ripropone la struttura della sezione “Verifica dell’operatività e determinazione del reddito imponibile minimo dei soggetti non operativi” presente nel quadro RS dei modelli Redditi SP, SC e ENC.

La maschera è comune alle seguenti applicazioni:

- Contabilità

- Dichiarazione Iva/Iva base

- Dichiarazione Irap

- Redditi

E consente il riporto simultaneo in tutte le applicazioni sopra elencate.

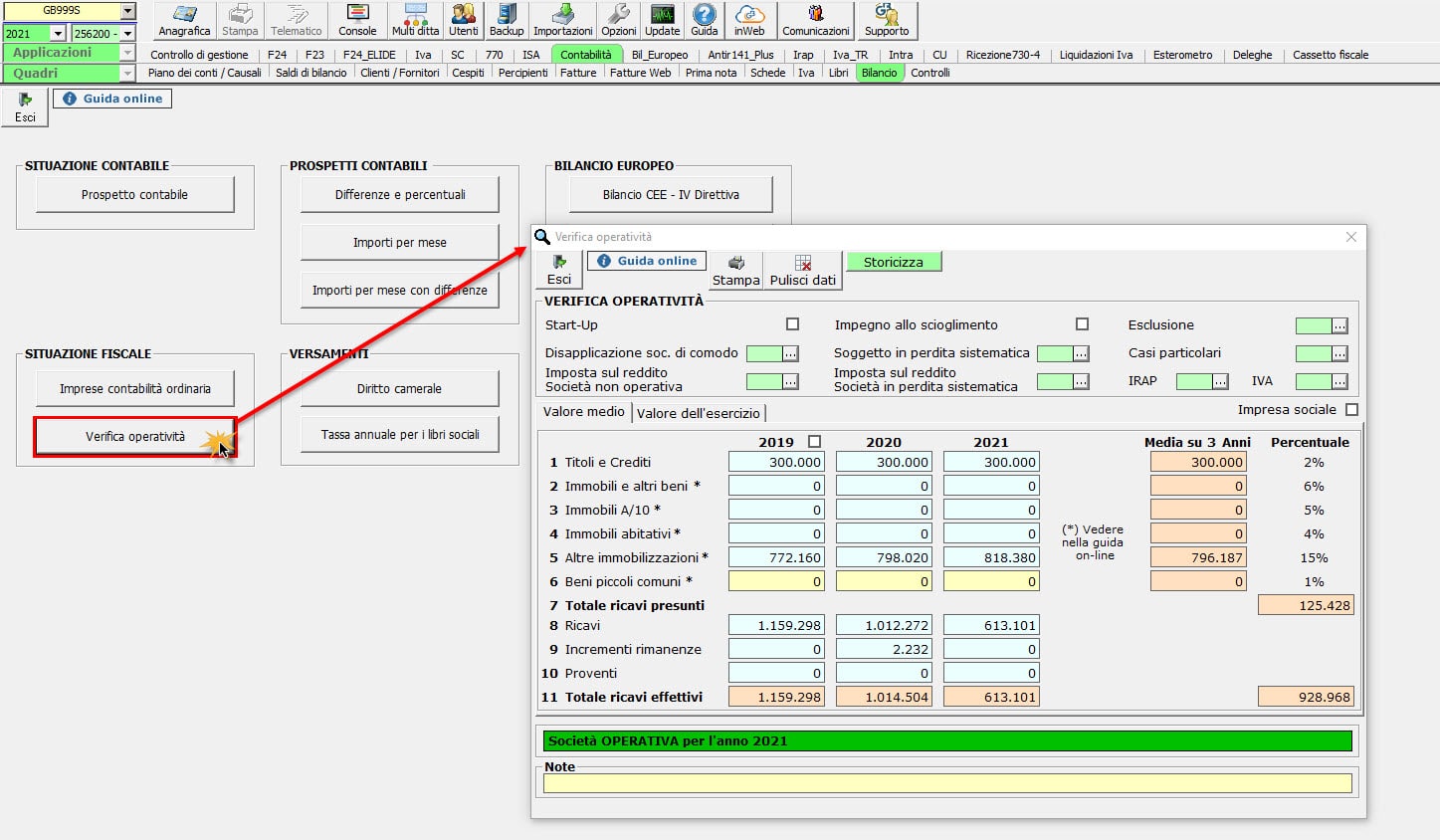

In Contabilità

Il prospetto è presente nella sezione “Bilancio/Prospetti fiscali”.

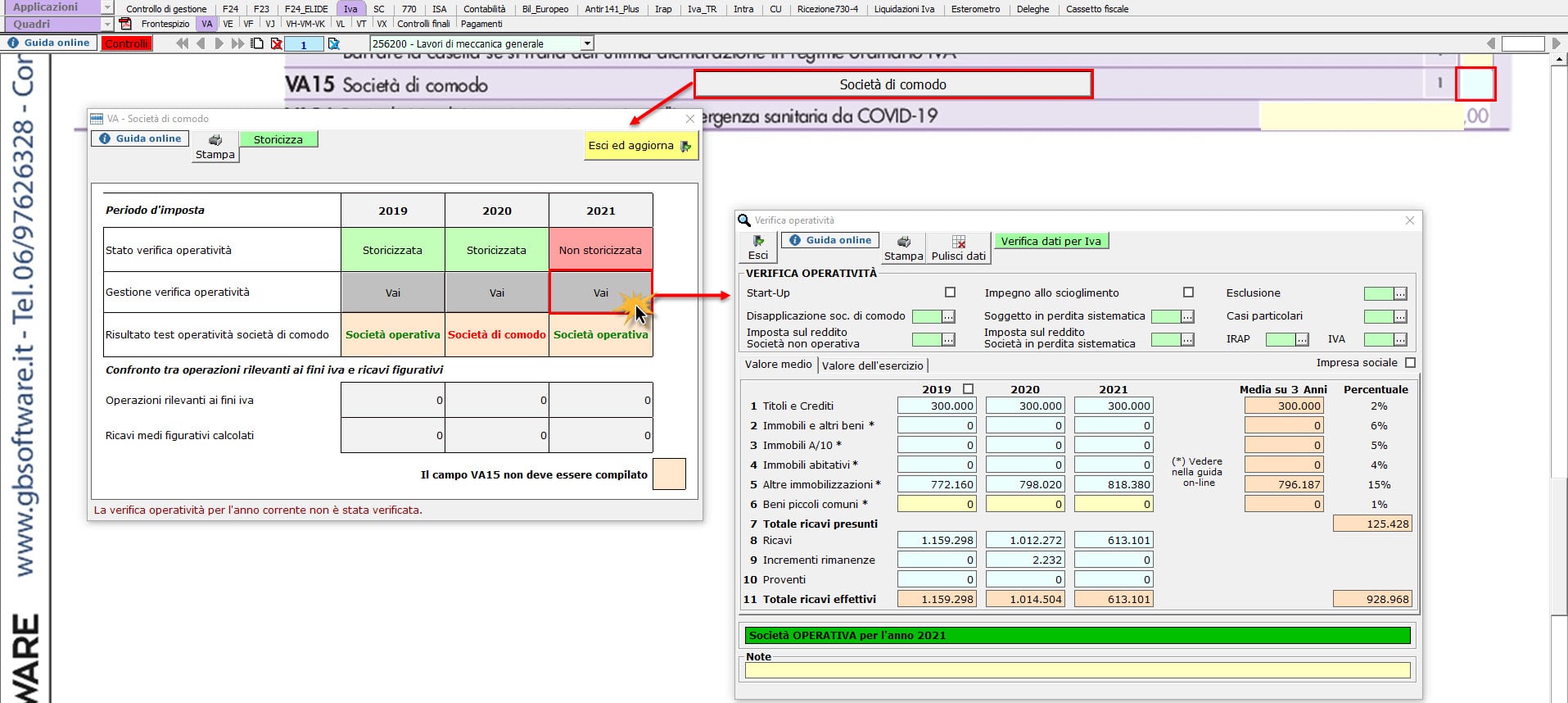

Nella dichiarazione Iva/Iva base

La gestione dell’operatività è fondamentale ai fini della compilazione della gestione “Società di comodo” quindi del rigo VA15.

In questo contesto la verifica operatività 2021 deve essere confermata: il risultato sarà riportato nella gestione “società di comodo” che permette lo scarico dell’eventuale codice nel campo VA15.

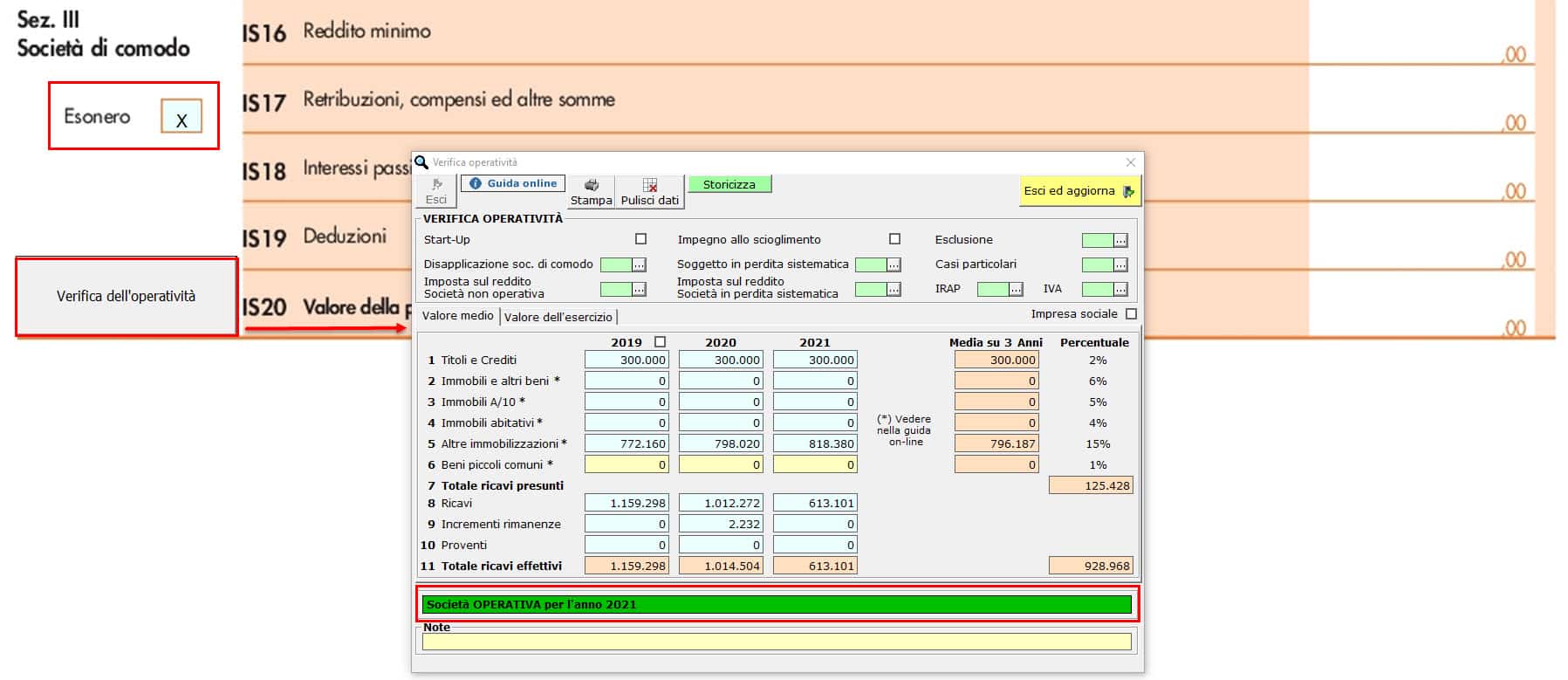

In dichiarazione Irap

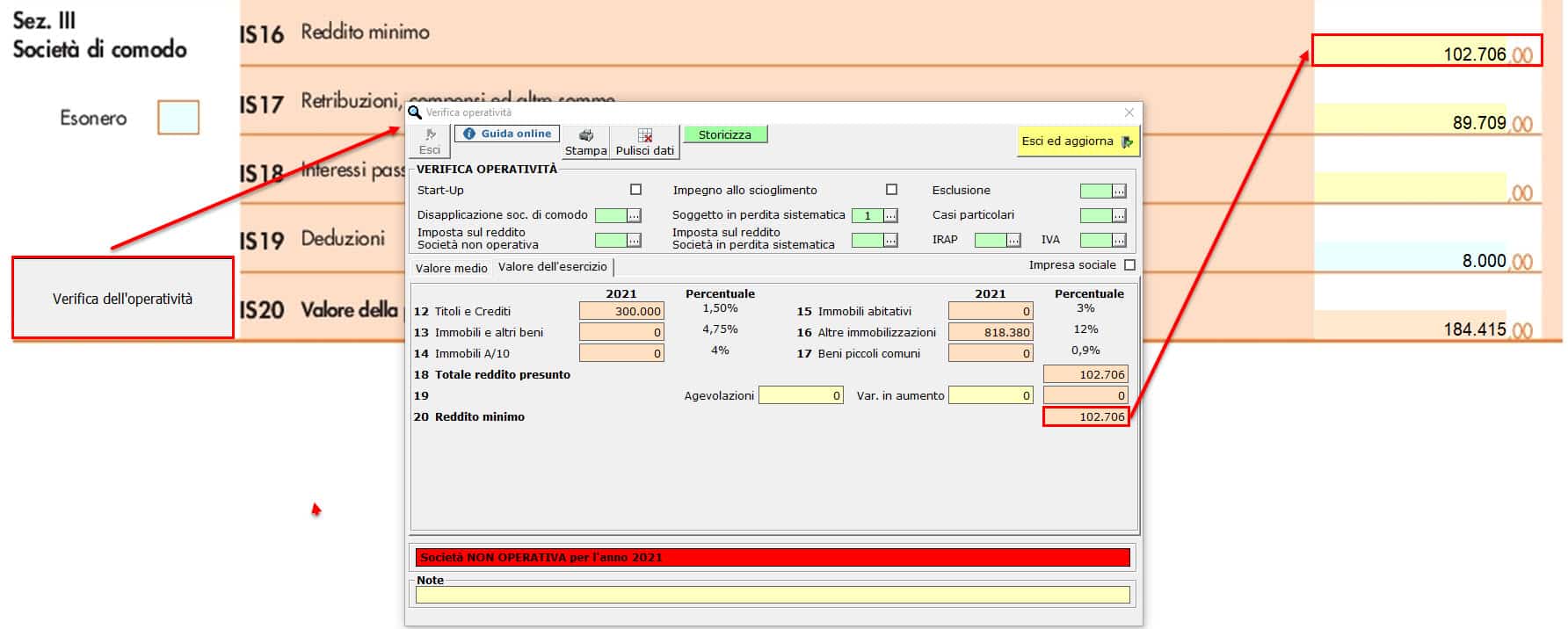

Nella dichiarazione Irap la gestione dell’operatività è necessaria per la compilazione della sezione II – Società di comodo, del quadro IS.

Se la società è operatività la sezione NON deve essere compilata e all’uscita dalla maschera è barrata automaticamente la casella “Esonero”.

Se la società è NON operativa la sezione viene abilitata e in IS16 è riportato il reddito minimo calcolato nella gestione.

Come indicato dalla normativa il reddito minimo è aumentato dei costi non deducibili ai fini della determinazione della base imponibile Irap.

Nei Redditi

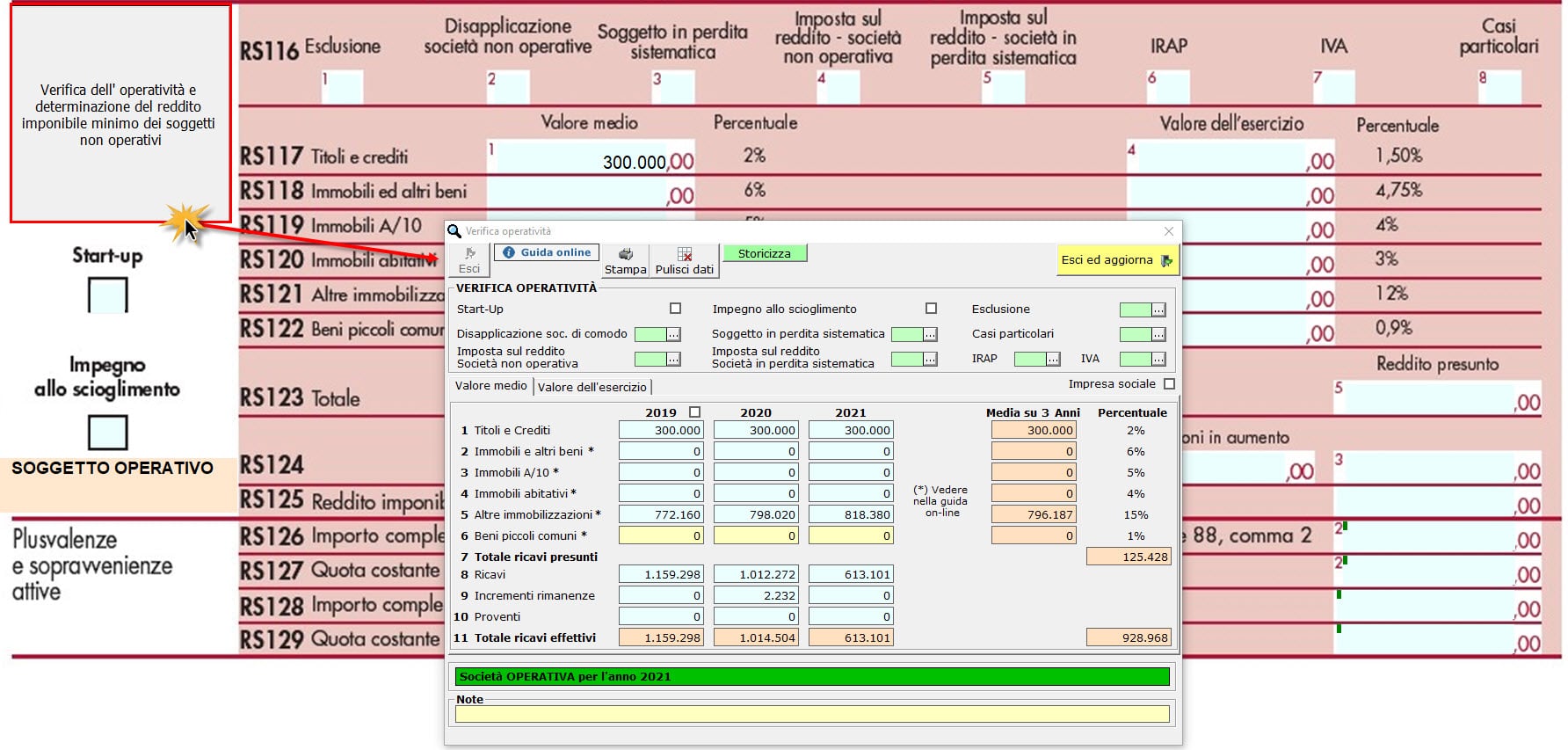

Prendendo come riferimento il quadro RS del modello redditi “Società di Capitali”, la gestione si apre dal pulsante posto nella sezione “Verifica dell’operatività e determinazione del reddito imponibile minimo dei soggetti non operativi”.

I dati dalla gestione “Verifica operatività” permettono la compilazione della relativa sezione.

Se la società risulta OPERATIVA i dati sono riportati nel quadro in base a quanto presente nella sezione “Valore medio” della gestione, come riportato nell’immagine precedente.

Se la società risulta NON OPERATIVA i dati vengono riportati nel quadro in base a quanto calcolato nella sezione “Valore dell’esercizio”.

Nel modello Redditi SC, se il soggetto risulta “NON operativo”, sono visualizzati i seguenti controlli:

- Abilitazione quadro RQ per i soggetti non operativi che consente l’abilitazione del quadro ai fini della compilazione della sezione “Maggiorazione IRES società di comodo”;

- Società non operative – Agevolazioni e Variazioni in aumento che ricorda all’utente la compilazione dei campi “agevolazioni” e “variazioni in aumento”.

Per ulteriori informazioni sulla gestione della verifica operatività è possibile consultare la relativa guida online.

Applicazioni Software collegate all’articolo:

TAG società di comodoverifica operatività 2021