La legge di Bilancio 2023 (L. 29 dicembre 2022 n. 197) incrementa l’ammortamento dei fabbricati strumentali per le imprese operanti nei settori del commercio di prodotti di consumo al dettaglio. In particolare, l’art. 1 comma 65, stabilisce che le quote di ammortamento del costo dei fabbricati strumentali per l’esercizio delle imprese operanti in alcuni settori sono deducibili in misura non superiore a quella risultante dall’applicazione al costo degli stessi del coefficiente del 6%.

L’Art.66 della L. 197/2022 precisa che la disposizione di incremento si applica limitatamente ai fabbricati strumentali utilizzati per attività rientranti in determinati codici ATECO ed anche alle società immobiliari che gestiscono fabbricati aderenti al consolidato fiscale.

NORMATIVA

Requisiti

La legge di Bilancio 2023 prevede l’incremento per i fabbricati strumentali e consente una maggiore deducibilità delle quote di ammortamento purché entrati in funzione entro la fine del periodo d’imposta in corso al 31 dicembre 2023. La disposizione di incremento si applica anche alle società immobiliari che gestiscono fabbricati aderenti al consolidato fiscale quando questi sono diversi sia dagli immobili merce alla cui produzione o al cui scambio è effettivamente diretta l’attività dell’impresa e diversi dagli impianti e dai fabbricati utilizzati direttamente nell’esercizio d’impresa, aderenti al regime di tassazione di gruppo di cui agli artt. 117 e ss. del TUIR. L’incremento si applica ai fabbricati strumentali utilizzati per l’esercizio delle imprese nei limiti della quota di ammortamento ad essi attribuibile per le medesime attività.

La maggiorazione non si applica, altrimenti, ai fabbricati:

a) destinati ad altre finalità quindi concessi in locazione, leasing o contratti assimilabili, anche a soggetti operanti nei settori, fermo restando quanto disposto all’articolo 5. In deroga a quanto disposto nella lettera a), la maggiorazione si applica all’ammortamento dei fabbricati detenuti, mediante contratti di leasing finanziario, dalle imprese utilizzatrici che non imputano a conto economico i relativi canoni.

b) il cui coefficiente di ammortamento è uguale o superiore al 6 per cento. L’ammortamento è deducibile in misura non superiore a quella risultante dall’applicazione al costo degli stessi fabbricati del coefficiente del 6 per cento.

Sono esclusi, di fatto, i fabbricati destinati alla grande distribuzione per i quali il decreto del Ministro delle finanze 31 dicembre 1988 già stabilisce il coefficiente nella misura del 6 per cento. Il provvedimento precisa, inoltre, che la maggiorazione è riconosciuta sulla base dei presupposti esistenti al termine del periodo d’imposta in corso al momento di prima applicazione della stessa, per cui sono fuori dal perimetro della norma i fabbricati acquistati dagli esercenti oltre la fine del periodo d’imposta in corso al 31 dicembre 2023.

Il comma 66 della L. 197/22 precisa che, ai fini in esame, le imprese devono svolgere una delle attività contraddistinte dai seguenti codici ATECO:

47.11.10 Ipermercati;

47.11.20 Supermercati;

47.11.30 Discount di alimentari;

47.11.40 Minimercati ed altri esercizi non specializzati di alimentari vari;

47.11.50 Commercio al dettaglio di prodotti surgelati;

47.19.10 Grandi magazzini;

47.19.20 Commercio al dettaglio in esercizi non specializzati di computer, periferiche, attrezzature per le telecomunicazioni, elettronica di consumo audio e video, elettrodomestici;

47.19.90 Empori ed altri negozi non specializzati di vari prodotti non alimentari;

47.21 Commercio al dettaglio di frutta e verdura in esercizi specializzati;

47.22 Commercio al dettaglio di carni e di prodotti a base di carne in esercizi specializzati;

47.23 Commercio al dettaglio di pesci, crostacei e molluschi in esercizi specializzati;

47.24 Commercio al dettaglio di pane, torte, dolciumi e confetteria in esercizi specializzati;

47.25 Commercio al dettaglio di bevande in esercizi specializzati;

47.26 Commercio al dettaglio di prodotti del tabacco in esercizi specializzati;

47.29 Commercio al dettaglio di altri prodotti alimentari in esercizi specializzati. Si tratta, in sintesi, di attività di commercio di beni al dettaglio (alimentari e no, ivi compresi i grandi magazzini, tabacco ed elettronica).

La maggiorazione spetta non solo a chi svolge esclusivamente attività nei settori del commercio ma anche a favore di coloro che la svolgono prevalentemente. La prevalenza viene determinata sulla base di dati contabili mediante il rapporto tra l’ammontare dei ricavi derivanti dallo svolgimento delle attività elencate e il totale dei ricavi del conto economico.

Il comma 67 consente la maggiore deduzione anche alle imprese immobiliari per i fabbricati concessi in locazione a imprese operanti nei settori indicati al comma 66 qualora sia il locatore sia l’utilizzatore partecipino allo stesso consolidato fiscale. La norma interviene esclusivamente per incrementare la misura massima della quota annua di ammortamento deducibile fiscalmente nei casi previsti dai commi 54 bis e quater. Restano ferme, quindi, le altre regole dettate dall’art. 102 del TUIR in materia di ammortamento dei beni materiali.

Entità dell’incremento

Sotto questo profilo, la Relazione tecnica al Ddl di bilancio 2023 ha precisato soltanto che “la maggior misura (dal 3 al 6%) è consentita, comunque, nel rispetto dei principi contabili”. Inoltre, “la norma interviene esclusivamente per incrementare la misura massima della quota annua di ammortamento deducibile fiscalmente nei casi previsti. Restano ferme, quindi, le altre regole dettate dall’articolo 102 del TUIR in materia di ammortamento dei beni materiali”.

Si ricorda, da ultimo, che, ai sensi dell’art. 1 comma 69 della L. 197/2022, le disposizioni in esame si applicano per il periodo di imposta in corso al 31 dicembre 2023 e per i quattro periodi di imposta successivi.

Per i soggetti con periodo d’imposta coincidente con l’anno solare, si tratta, quindi, dei periodi 2023-2027.

La maggiorazione è deducibile, ai sensi dell’articolo 102 del TUIR, in misura non superiore a quella risultante dall’applicazione al costo dei fabbricati del coefficiente del 6 per cento, nei limiti di quanto disposto dall’articolo 109, comma 4, primo periodo del TUIR.

La maggiorazione è deducibile, nel rispetto dei limiti ivi indicati, nell’ipotesi di modifica al piano di ammortamento civilistico operato nell’esercizio di prima applicazione della stessa.

Il costo dei fabbricati indicati nell’articolo 3 del Prot. n. 89458/2023 si determina, ai sensi di quanto disposto dall’articolo 110 del TUIR, al termine del periodo d’imposta in corso al 31 dicembre 2023.

L’art.1 comma 65 della L. 197/2022 intende consentire una maggiore deducibilità delle quote di ammortamento dei fabbricati strumentali utilizzati in determinati settori elencati dettagliatamente nel comma 66. La maggior misura (dal 3 al 6 per cento) è consentita, comunque, nel rispetto dei principi contabili, alle imprese per i fabbricati utilizzati in quei settori.

Decadenza del diritto alla maggiorazione

Se il fabbricato che beneficia della maggiorazione viene venduto, il cessionario non acquisisce il diritto ad effettuare l’ammortamento di favore.

In caso di cessione del fabbricato che beneficia della maggiorazione, il cessionario non acquisisce il diritto ad effettuare l’incremento di ammortamento.

In caso di trasferimento del medesimo fabbricato tramite operazioni straordinarie fiscalmente neutrali, l’avente causa continua, per il periodo residuo, ad applicare la maggiorazione, nel rispetto ovviamente dei requisiti previsti. In caso di cessione del fabbricato che beneficia della maggiorazione, il cessionario non acquisisce il diritto ad effettuare l’incremento di ammortamento.

La maggiorazione fruita in relazione ai precedenti periodi d’imposta non deve essere rideterminata nell’ipotesi di cessione dei fabbricati di cui all’articolo 3 della L. 197/2022. Il cessionario non può applicare in relazione al fabbricato acquistato la maggiorazione per il periodo residuo di applicazione della stessa.

Viene precisato che, in caso di cessione del fabbricato che beneficia della maggiorazione, il cessionario non acquisisce il diritto ad effettuare tale ammortamento.

Inoltre, in caso di trasferimento del medesimo fabbricato tramite operazioni straordinarie fiscalmente neutrali, l’avente causa continua, per il periodo residuo, a beneficiare della maggiorazione purché naturalmente rispetti i requisiti previsti dal provvedimento.

Durata della maggiorazione

Le disposizioni relative alla maggiorazione si applicano per il periodo di imposta in corso al 31 dicembre 2023 e per i successivi quattro periodi di imposta.

I requisiti stabiliti con il provvedimento dovranno sussistere per ciascuno dei periodi agevolati.

CALCOLO MAGGIORAZIONE AMMORTAMENTO FISCALE NEL SOFWARE GB

Requisiti di accesso

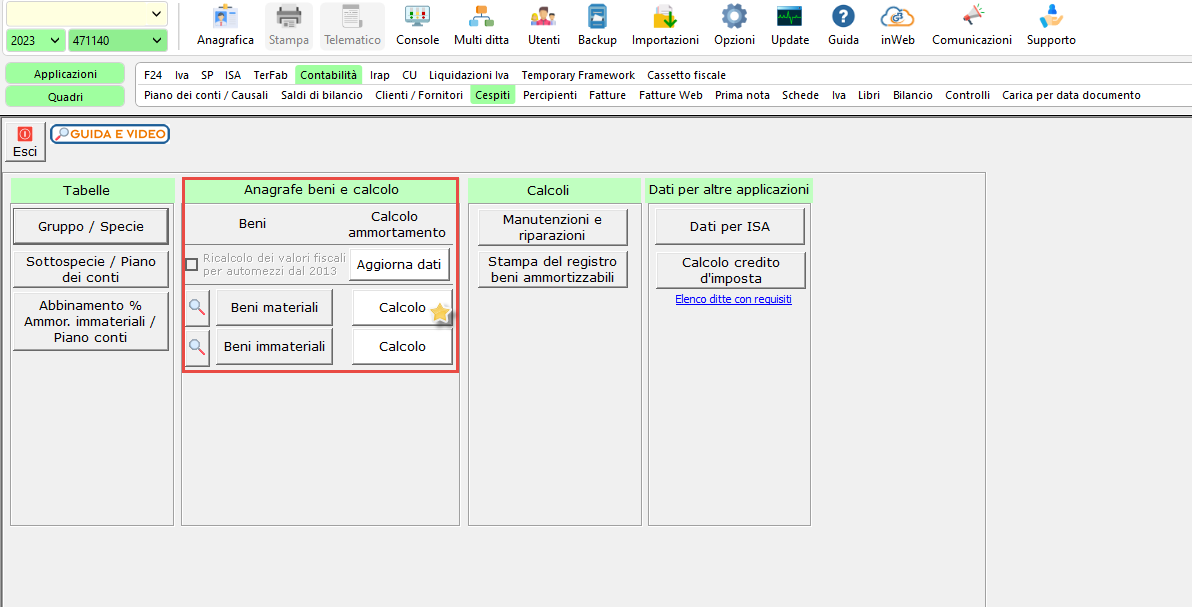

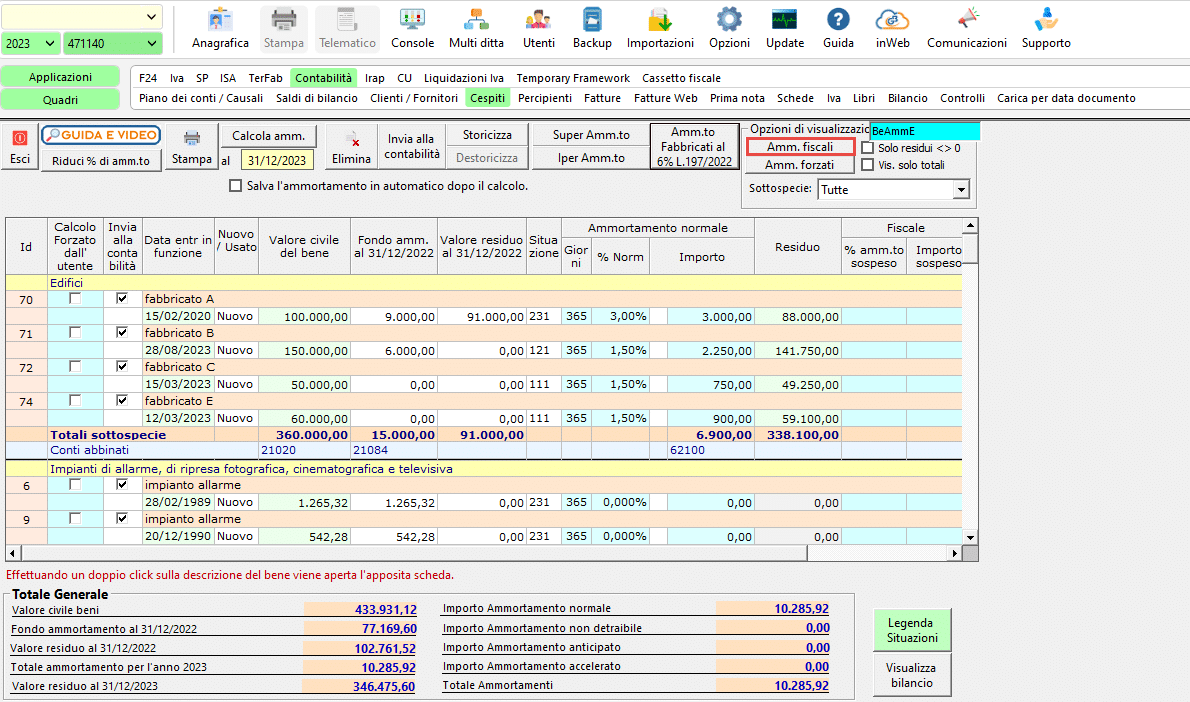

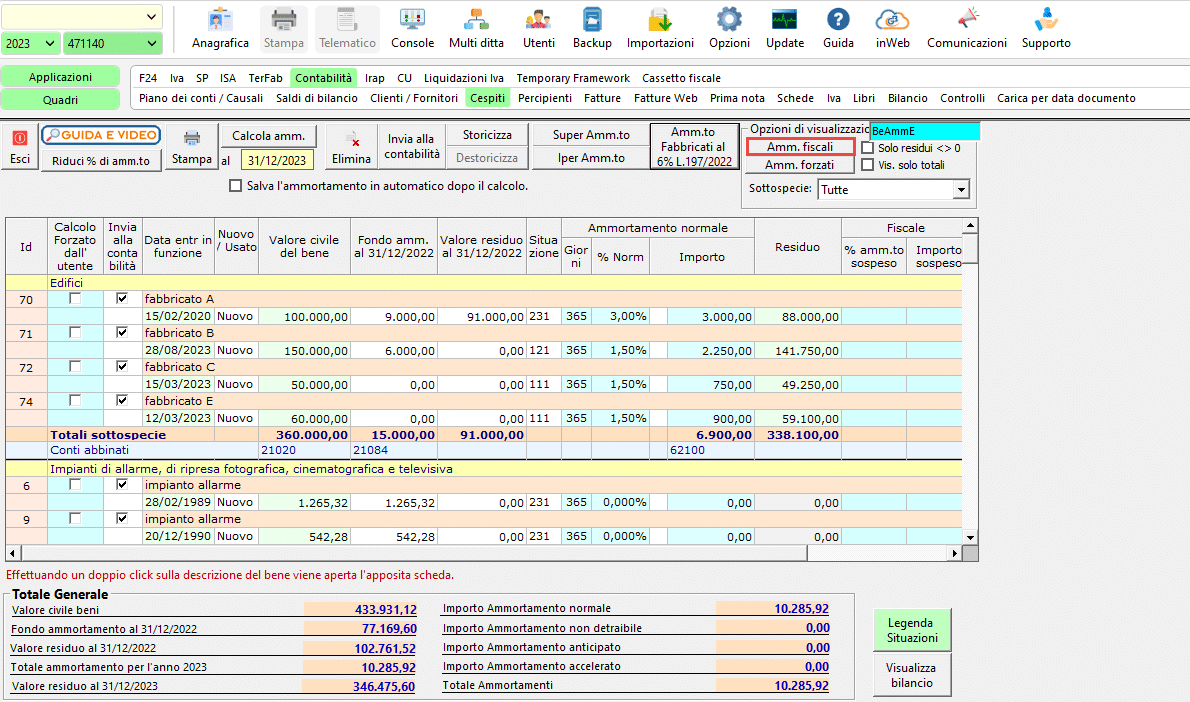

Per procedere al calcolo dell’incremento % di ammortamenti dei fabbricati bisogna accedere alla gestione cespiti, sezione anagrafe beni e calcolo, tasto “Calcolo” per i beni materiali.

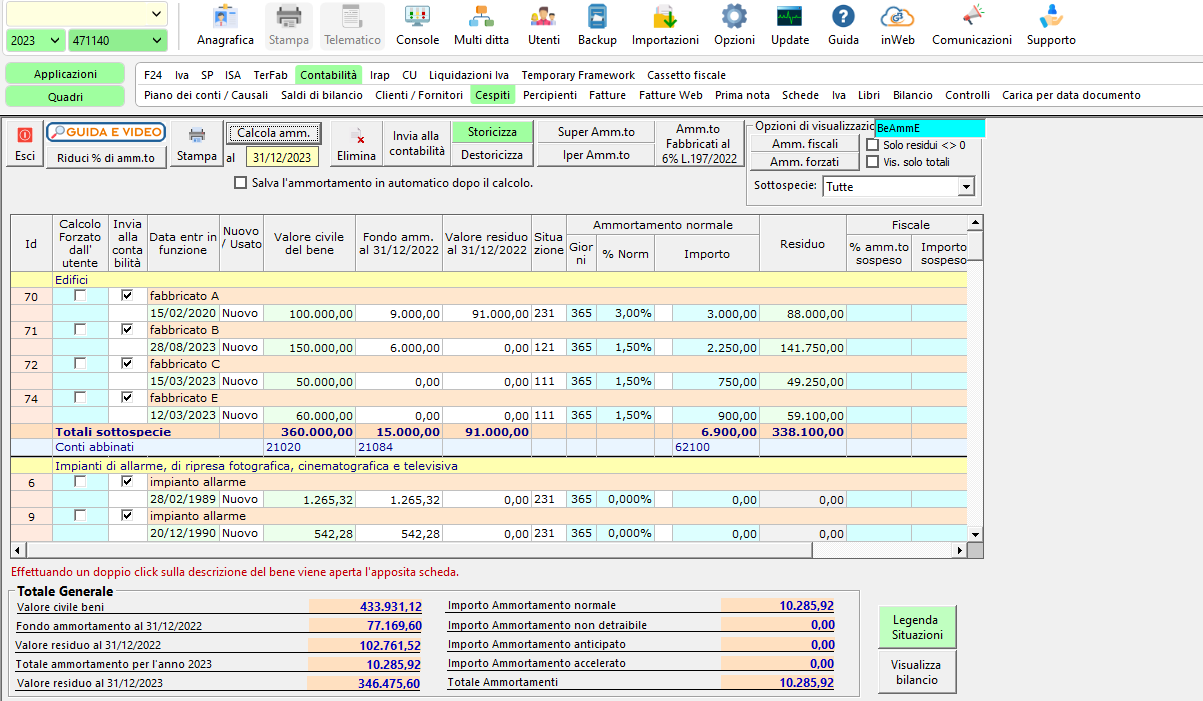

La procedura aprirà la maschera di calcolo degli ammortamenti. Facendo il calcolo degli ammortamenti verrà restituito l’elenco dei beni aventi i requisiti per essere sottoposti ad ammortamento nell’esercizio.

Il calcolo dell’incremento previsto dalla legge di bilancio 2023 è escluso per i codici Ateco non rientranti nella lista elencata da disposizione e per i fabbricati non strumentali per cui la mancanza del tasto rappresenterà l’assenza di requisiti specificatamente richiesti. In tutti gli altri casi, accedendo nella maschera si abiliterà il tasto per il calcolo dell’incremento.

Prima di accedere al calcolo dell’incremento sulla maschera degli ammortamenti si dovrà precedentemente calcolare e salvare l’ammortamento secondo le aliquote predefinite per ciascun cespite.

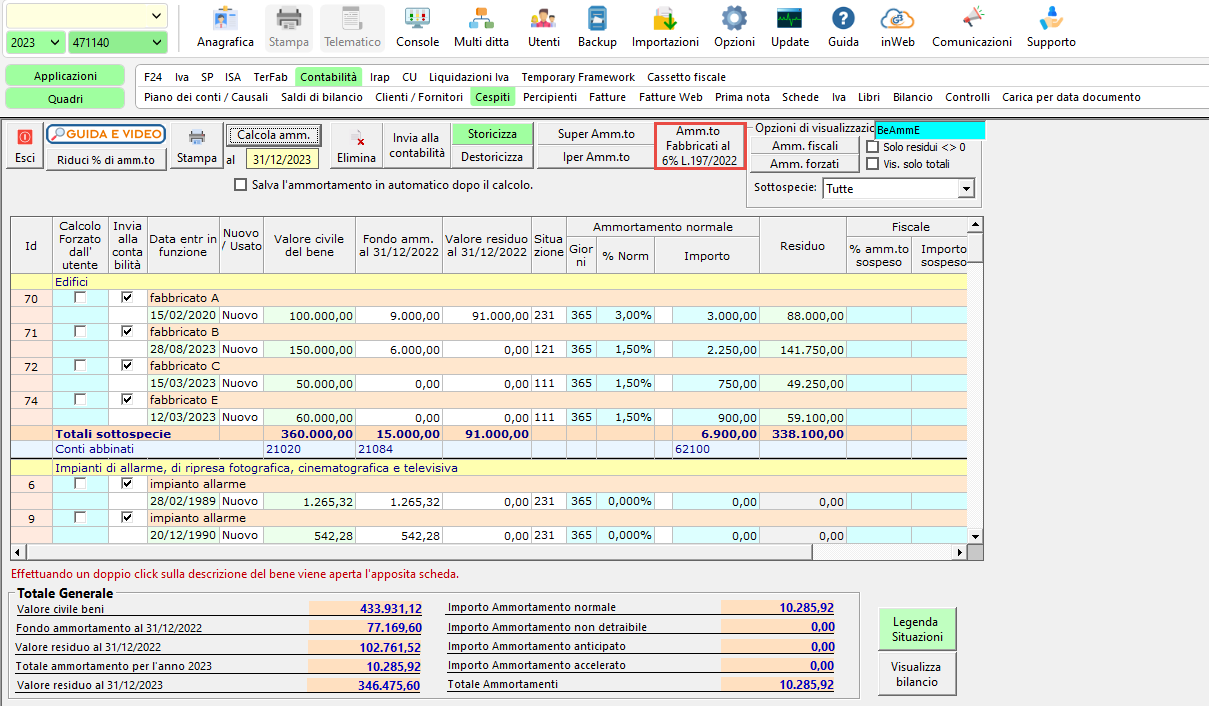

Successivamente basterà premere il pulsante “Amm.to Fabbricati 6% L.197/2022” per cui verrà restituito l’elenco dei beni aventi i requisiti per eseguire il calcolo dell’ammortamento maggiorato.

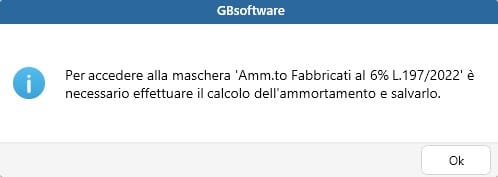

Se il calcolo dell’amm.to normale non è stato eseguito o non è stato salvato, al click sul pulsante “Amm.to Fabbricati 6% L.197/2022”, la procedura restituirà il seguente messaggio:

Calcolo

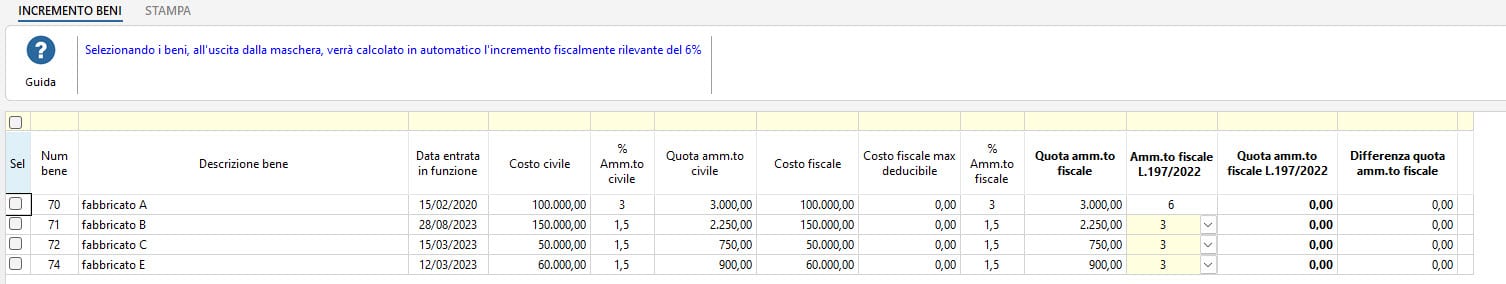

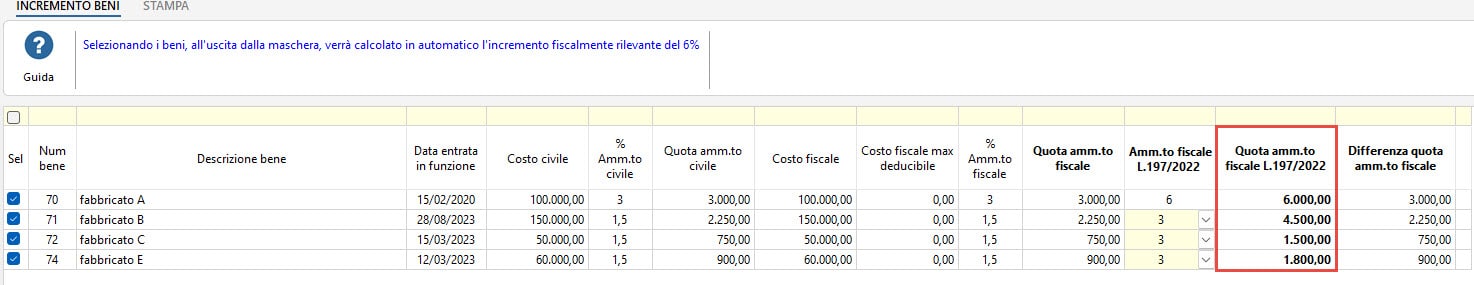

La maschera che viene visualizzata è composta dalla parte in alto della barra in due sezioni: la parte di incremento delle % applicate ai beni e la parte relativa alla stampa.

Nel tab è presente la riga di ricerca e le seguenti colonne:

- Selezionato: permette di selezionare i beni soggetti ad incremento dei beni strumentali. E’ possibile fare la selezione multipla di tutti i beni effettuando doppio click sull’intestazione della colonna “Sel”;

- Num.bene: progressivo del bene

- Descrizione del bene: la descrizione presente nella scheda della gestione cespiti;

- Data entrata in funzione: la data presente nella scheda della gestione cespiti;

- Costo civile: il costo civile del bene presente nella scheda della gestione cespiti;

- % ammortamento civile: la percentuale di ammortamento civile presente nella scheda cespite

- Quota ammortamento civile: la quota di ammortamento calcolata sulla base della percentuale civile presente nella scheda cespite. Ridotta alla metà per il primo anno

- Costo fiscale: il costo fiscale del bene presente nella scheda cespite;

- Costo fiscale max deducibile: il costo fiscale del bene presente nella scheda cespite;

- % ammortamento fiscale: la percentuale di ammortamento fiscale presente nella scheda cespite;

- Quota ammortamento fiscale: la quota di ammortamento calcolata sulla base della percentuale fiscale presente nella scheda cespite. Ridotta alla metà per il primo esercizio;

- Amm.to fiscale L.197/2022: è la percentuale intera o dimezzata (se parliamo di primo esercizio di messa in funzione del bene) dell’ammortamento incrementato. La percentuale applicata sarà fissa ogni qualvolta il bene raggiunge la percentuale massima di deducibilità concessa dalla Legge ovvero il 6%. Se primo anno di amm.to, la % proposta è dimezzata al 3%, ma l’utente ha la possibilità di effettuare l’incremento al 6%.

- Quota amm.to fiscale L.197/2022: è il valore della quota di ammortamento calcolata sulla base della percentuale fiscale presente nella maschera del calcolo;

- Differenza quota ammortamento fiscale: è la differenza di valore tra la % di ammortamento fiscale solitamente applicata e quella incrementata.

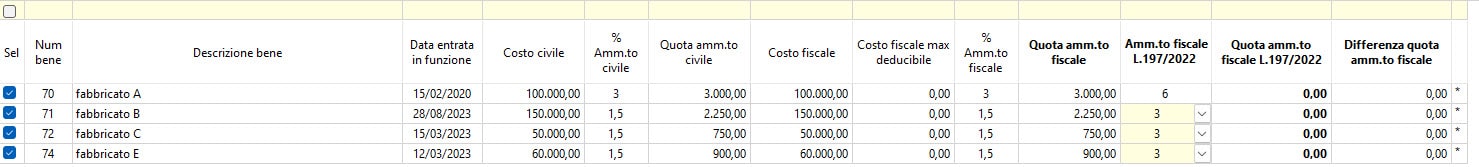

Il calcolo delle quote fiscali maggiorate avverrà automaticamente, come specificato dal messaggio impostato nella barra in alto, solo dopo aver selezionato i beni ed essere usciti dalla maschera utilizzata per l’incremento.

L’eventuale selezione di uno o più beni successiva al primo calcolo già effettuato e quindi un nuovo calcolo dell’incremento comporterà una sovrascrittura di quello già esistente contestualmente all’aggiornamento dei dati già maggiorati.

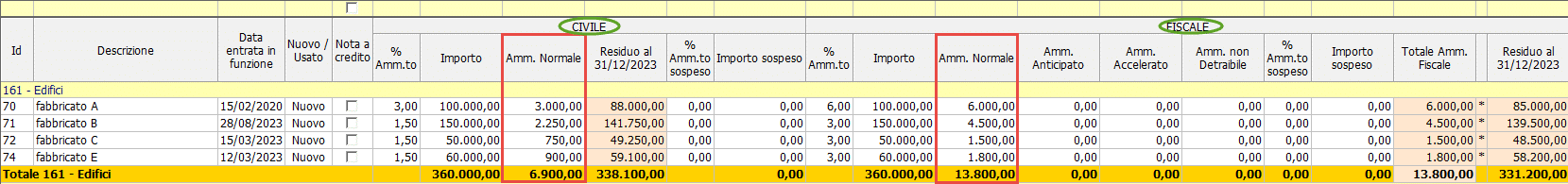

Una volta effettuato il calcolo, l’utente potrà visualizzare il valore dell’ammortamento fiscale incrementato nella medesima maschera di calcolo degli ammortamenti o tramite:

- il tasto in alto a destra “Amm.fiscali”:

Ottenendo così la lista dei cespiti con evidenza delle percentuali applicate ed i valori di ammortamento quantificati sia da un punto di vista civile che fiscale rendendo così immediata la lettura di eventuali disallineamenti tra i valori:

- oppure rientrando nella maschera di calcolo dell’incremento e valutare la quota calcolata nella colonna apposita:

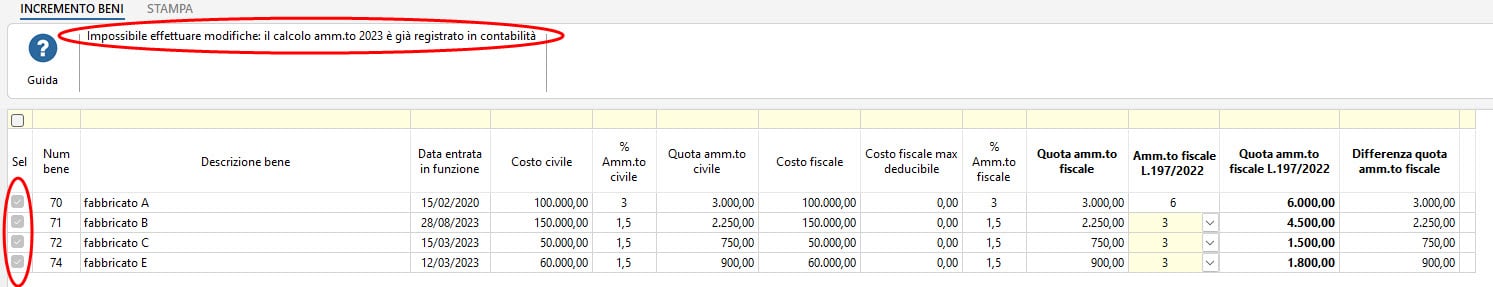

In presenza di calcolo storicizzato o registrato in contabilità l’incremento non sarà possibile effettuarlo di nuovo. La maschera di calcolo dell’incremento, infatti, non consentirà più la selezione dei beni interessati e proporrà un messaggio di impossibilità di effettuare altre modifiche per gli ammortamenti già maggiorati registrati e storicizzati.

Eliminazione calcolo incremento

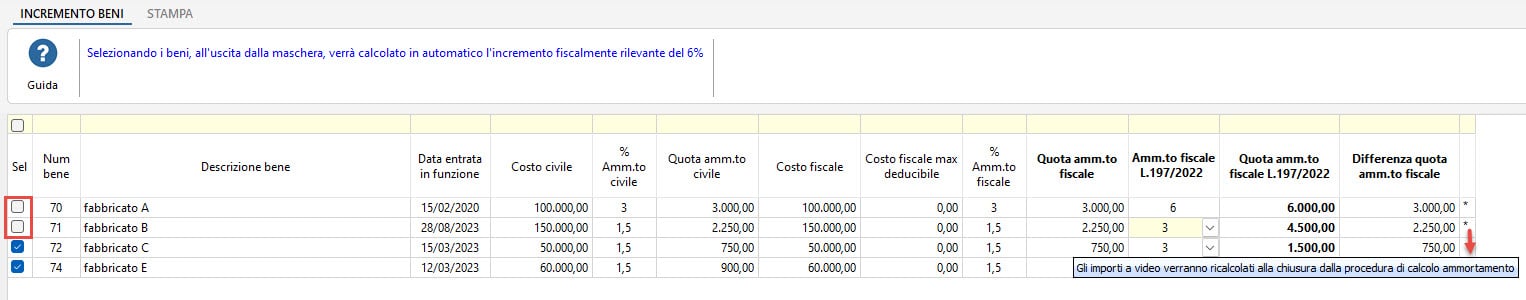

Qualora l’utente intenda procedere alla eliminazione del calcolo dell’incremento fatto, se non storicizzato o registrato, sarà possibile fare la deselezione multipla di tutti i beni effettuando doppio click sull’intestazione della colonna “Sel”, oppure singola:

La cancellazione del calcolo delle quote fiscali maggiorate avverrà automaticamente, come specificato dal messaggio impostato nella barra in alto e nell’asterisco posto a destra del rigo, solo dopo aver deselezionato i beni ed essere usciti dalla maschera utilizzata per l’incremento.

Effetti del disallineamento tra valori civili e fiscali in Contabilità

Il risultato di bilancio è il punto di partenza per la determinazione del “reddito fiscale”, determinato sottraendo ai ricavi tassabili i costi deducibili secondo quanto disposto dalla normativa fiscale, che spesso differisce da quella civile.

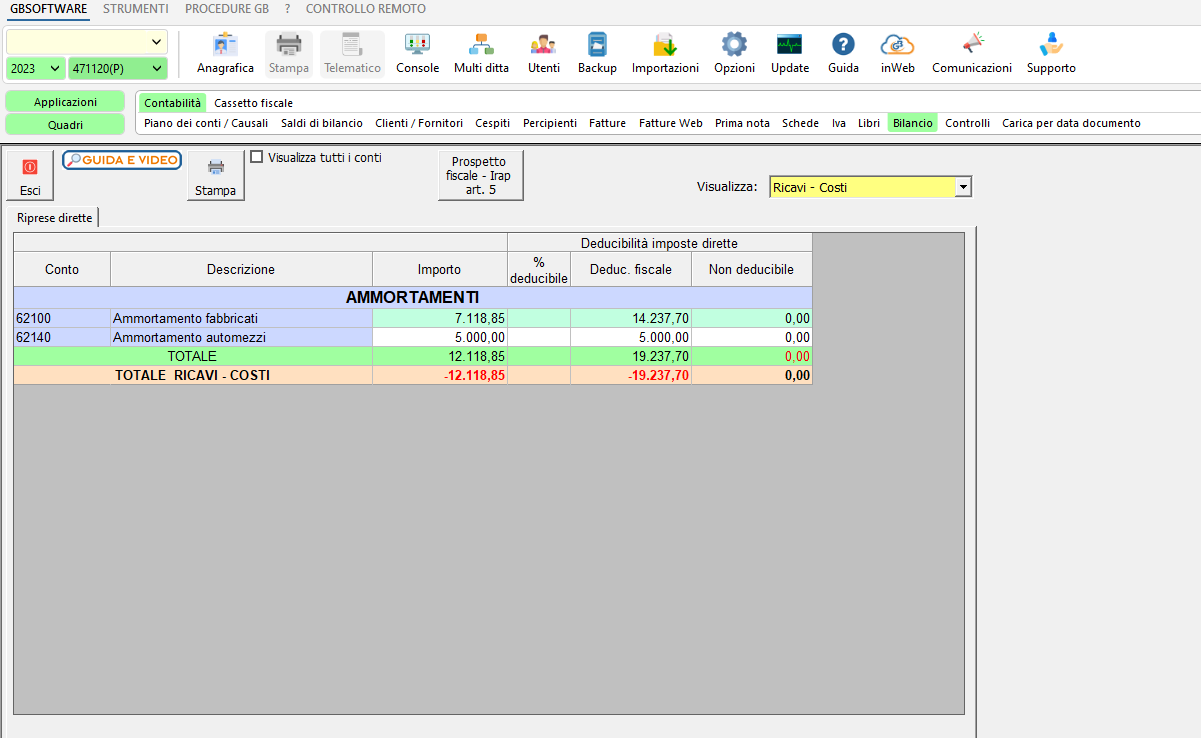

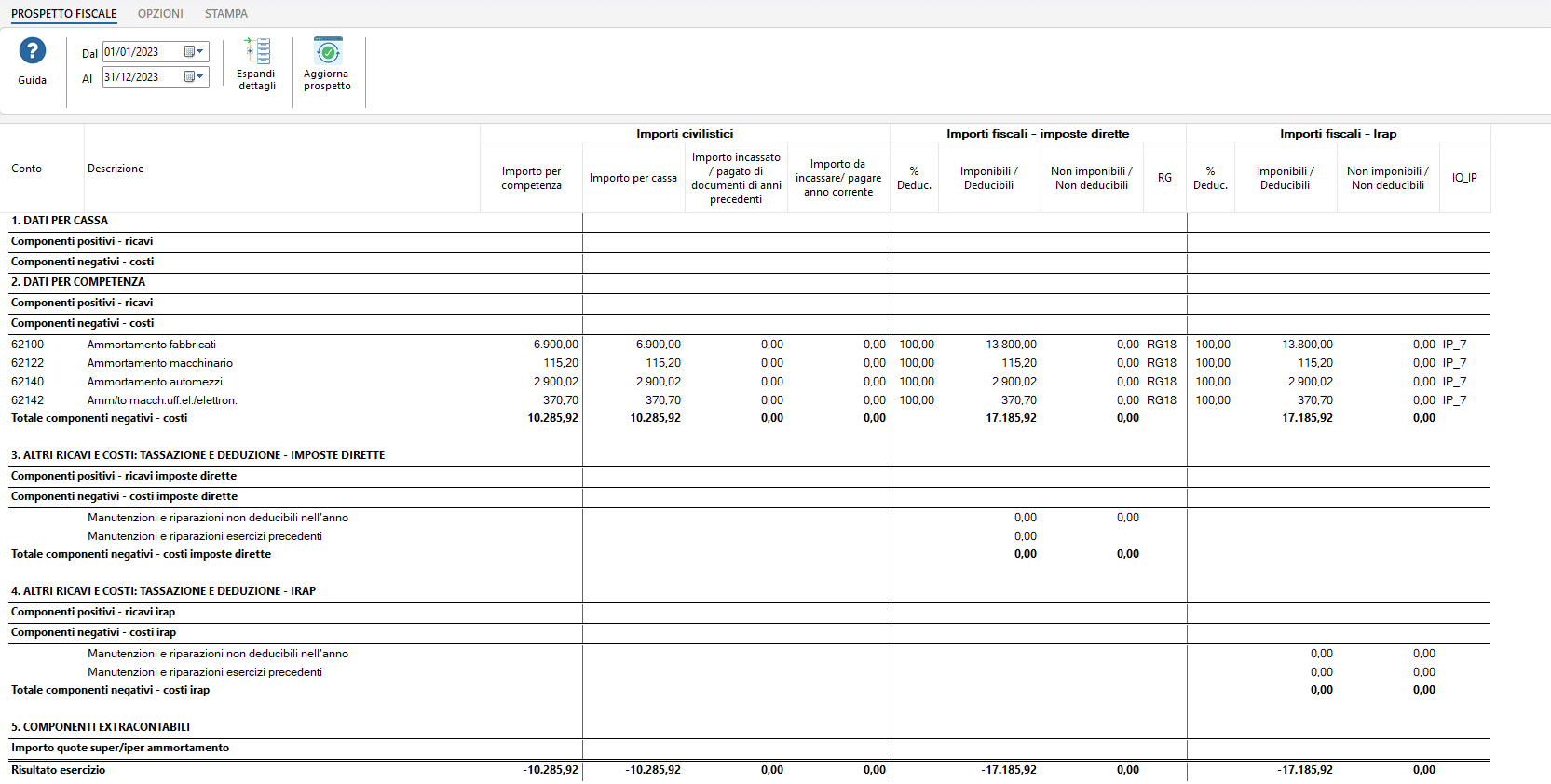

Il disallineamento tra valori civili e fiscali il tema di ammortamenti comporta in sede di bilancio la necessità di effettuare le opportune riprese che non sono altro che le differenze date dall’applicazione della normativa “fiscale” alle voci del bilancio.

Tali differenze verranno già evidenziate all’interno della maschera di calcolo degli ammortamenti attraverso il tasto “Amm.to fiscale”:

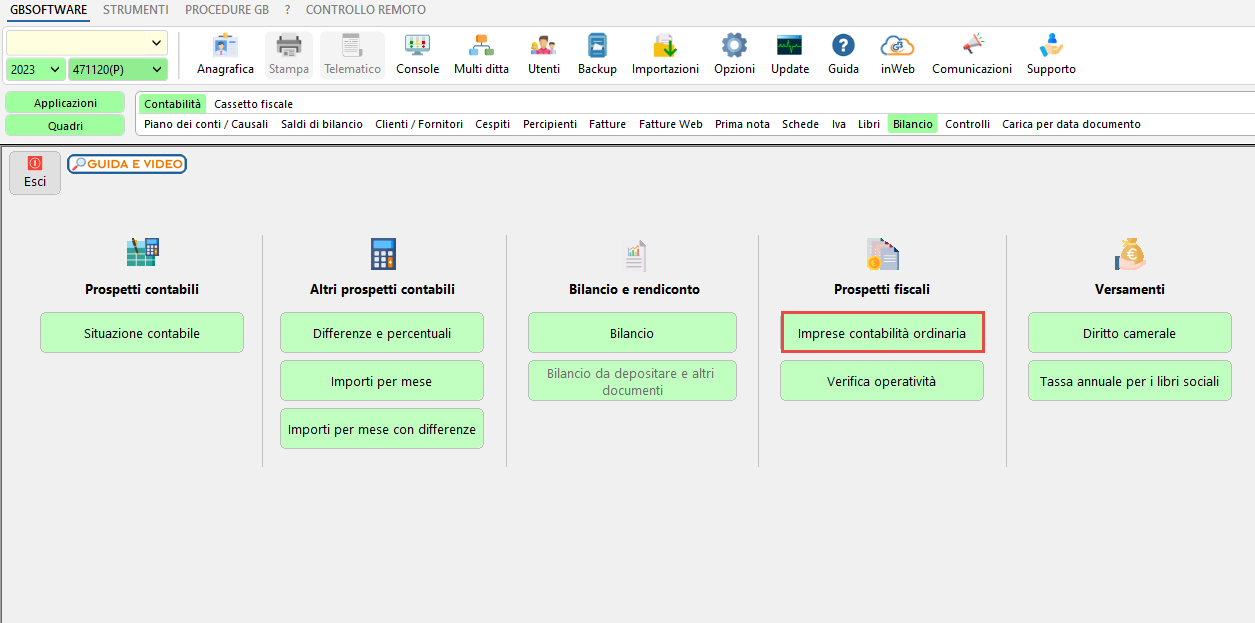

I soggetti che adottano contabilità ordinaria/semplificata nell’applicazione Contabilità – Bilancio hanno disponibile il prospetto fiscale “Imprese contabilità ordinaria ” o “Impresa contabilità semplificata” che evidenzia le variazioni che intercorrono nei valori registrati in contabilità rispetto a quanto previsto dalla normativa fiscale.

Premendo il pulsante avremo evidenziate le differenze derivanti da disallineamenti tra valori civilistici e fiscali.

Prospetto Fiscale Contabilità Ordinaria

Prospetto Fiscale Contabilità Semplificata

Queste saranno la base di eventuali scritture di rettifica per la redazione del documento di Bilancio.

Per ulteriori informazioni consulta la guida on-line.

Applicazioni Software collegate all’articolo:

TAG Calcolo ammortamentofabbricati strumentali al 6%L.197/2022