Il Bilancio in ritardo è quello presentato con deposito oltre trenta giorni dalla data dell’assemblea di approvazione. Se l’adempimento avviene entro un mese dalla scadenza originaria le sanzioni sono ridotte.

È possibile presentare anche i bilanci di esercizi pregressi, ma alcune tassonomie sono state deprecate (2016 e 2017) e quelle relative alle annualità 2009-2014 necessitano dell’applicazione e schema 2015.

La normativa

L’art. 2364 c.c. per le S.p.A. (applicabile alle S.r.l. ex art. 2478-bis c.c.), stabilisce che per le società il cui esercizio sociale ha chiuso il 31 dicembre 2023, il termine ultimo per la convocazione dell’assemblea è stato di regola lunedì 29 aprile 2024, di conseguenza, in una situazione normale (assemblea in prima convocazione conclusa regolarmente) la scadenza tecnica del deposito è stata mercoledì 29 maggio 2024.

Quindi, dal 30 maggio 2024, le presentazioni del bilancio 2023 di norma sono in ritardo.

Per i bilanci approvati in seconda convocazione, il termine massimo fa slittare la scadenza a venerdì 28/06/2024, quindi il ritardo si manifesta sicuramente da sabato 29/06/2024; in proposito si rimanda all’apposita news Bilancio Europeo 2023: assemblea entro 120 o 180 giorni (Prima Parte).

In sintesi:

| Bilancio 31.12.2023 | Scadenza 120 giorni | Scadenza Deposito | Ritardo da: |

|---|---|---|---|

| Assemblea in I convocazione | lun. 29/04/24 | mer. 29/05/24 | gio. 30/05/24 |

| Eventuale II convocazione | mer. 29/05/24 | ven. 28/06/24 | sab. 29/06/24 |

| Bilancio 31.12.2023 | Proroga a 180 giorni | Scadenza Deposito | Ritardo da: |

|---|---|---|---|

| Assemblea in I convocazione | ven. 28/06/24 | lun. 29/07/24* | mar. 30/07/24 |

| Eventuale II convocazione | lun. 29/07/24* | mar. 27/08/24 | mer. 28/08/24 |

* essendo il 28/07/2024 domenica

Sanzioni

Le sanzioni per la presentazione del bilancio in ritardo sono riepilogate nel Manuale operativo per il deposito dei bilanci al registro delle imprese di Unioncamere (aggiornamento 2024), in attuazione della disciplina civilistica dell’art. 2360 c.c. in materia di “Omessa esecuzione di denunce, comunicazione e depositi”.

L’art. 2630 (Omessa esecuzione di denunce, comunicazione e depositi) prevede che: “Chiunque, essendovi tenuto per legge a causa delle funzioni rivestite in una società o in un Consorzio, omette di eseguire, nei termini prescritti, denunce, comunicazioni o deposito presso il Registro delle Imprese, ovvero omette di fornire negli atti, nella corrispondenza e nella rete telematica le informazioni prescritte dall’art. 2250 primo, secondo, terzo e quarto comma, è punito con la sanzione amministrativa pecuniaria da 103 euro a 1.032 euro. Se la denuncia, la comunicazione o il deposito avvengono nei trenta giorni successivi alla scadenza dei termini prescritti, la sanzione amministrativa pecuniaria è ridotta a un terzo. Se si tratta di omesso deposito dei bilanci, la sanzione amministrativa pecuniaria è aumentata di un terzo.”

A ogni componente del consiglio di amministrazione, e a ciascun sindaco, (se presente tale organo societario) sarà quindi applicata la seguente sanzione:

| Sanzione base art. 2630 | Sanzione per Bilanci | ||

| da | a | da | a |

| 103 € | 1032 € | 137,33 € | 1376 € |

| Presentazione entro un mese | Presentazione oltre il mese | ||

| da | a | da | a |

| 45,78 € | 458,67 € | 137,33 € | 1376 € |

| Sanzioni ex L. 689/1981* | |

| entro 60 gg. da notifica | oltre 60 gg. da notifica |

| 91,56 € | 274,67 € |

* importo calcolato ove sia stata contestata l’irregolarità e sia applicabile la L.689/1981 (Art.16 – L.24/11/1981, n. 689 G.U. 30/11/1981, n. 329 – Modifiche al sistema penale – Capo I – Le sanzioni amministrative – Sezione II Applicazione – Pagamento in misura ridotta):

- È ammesso il pagamento di una somma in misura ridotta pari alla terza parte del massimo della sanzione prevista per la violazione commessa o, se più favorevole e qualora sia stabilito il minimo della sanzione edittale, pari al doppio del relativo importo, oltre alle spese del procedimento, entro il termine di 60 giorni dalla contestazione immediata o, se questa non vi è stata, dalla notificazione degli estremi della violazione.

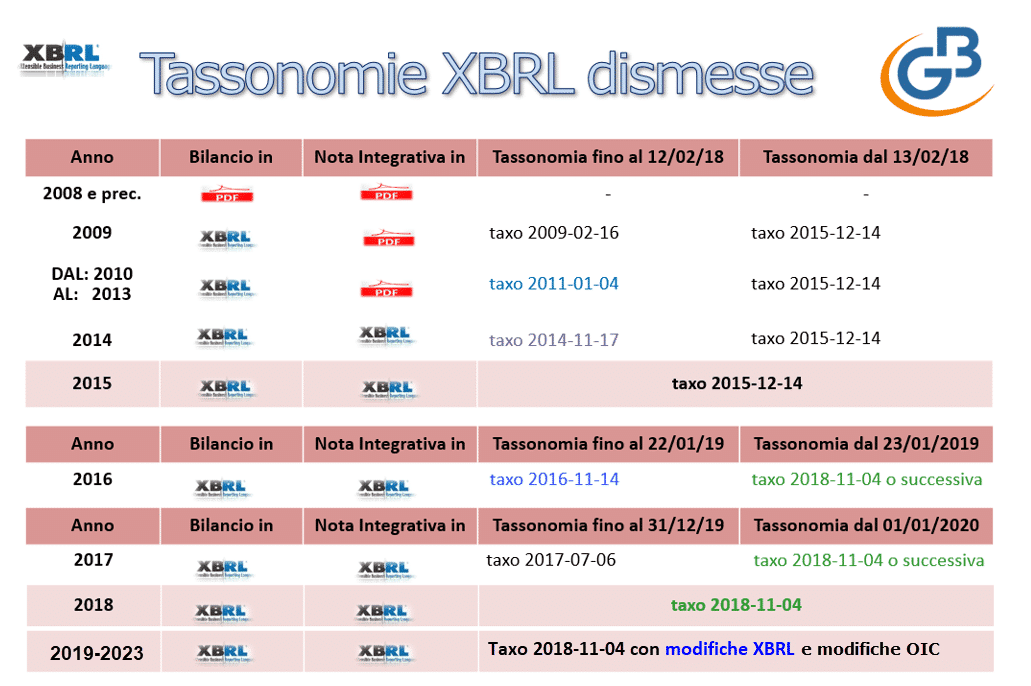

Tassonomie deprecate

Se invece, si presenta oggi un bilancio 2017, 2016 oppure un bilancio relativo alle annualità 2009-2014 è necessario fare una precisazione sulle tassonomie deprecate, cioè soppresse, rispetto alle tassonomie vigenti:

Pertanto:

- Dal 13/02/2018: i bilanci 2009-2014 devono essere presentati o ripresentati (se si tratta d’integrativi) utilizzando la Tassonomia 2015 cioè secondo una struttura diversa da quella dei loro anni di riferimento, precisamente l’ultima disponibile prima della riforma del D.Lgs. 139/2015.

- Dal 23/01/2019 il bilancio 2016 deve essere presentato o ripresentato (se si tratta di un integrativo) utilizzando la Tassonomia 2023 evoluzione di quella 2018.

- Dal 01/01/2020 il bilancio 2017 deve essere presentato o ripresentato (se si tratta di un integrativo) utilizzando la Tassonomia 2023 evoluzione di quella 2018.

![]() N.B. Il bilancio 2015, e quelli dal 2018 al 2022 non hanno le tassonomie deprecate: si presentano dalle rispettive annualità del bilancio europeo.

N.B. Il bilancio 2015, e quelli dal 2018 al 2022 non hanno le tassonomie deprecate: si presentano dalle rispettive annualità del bilancio europeo.

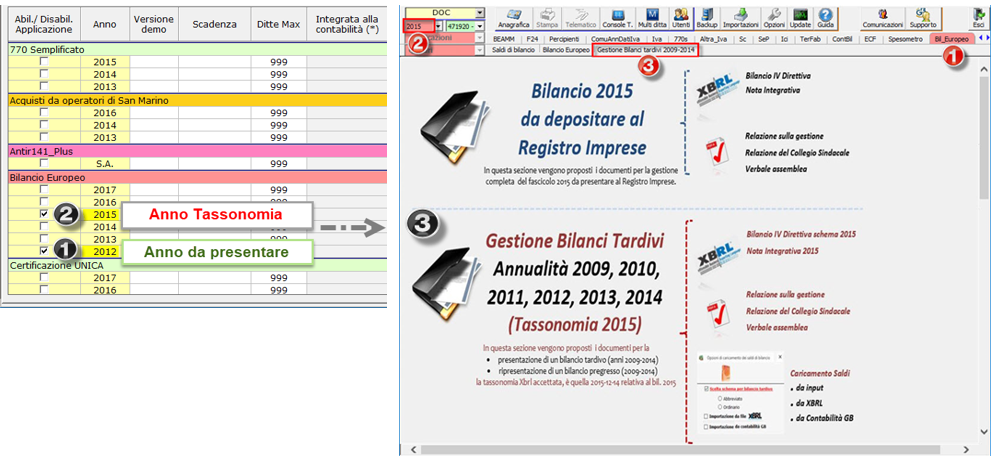

Procedura Bilancio Tardivo 2009-2014

Nella piattaforma GB abbiamo predisposto un’apposita procedura per la presentazione attuale dei bilanci 2009-2014 con adozione della tassonomia 2015: è necessario abilitare l’anno da presentare (es. 2012) e l’Applicazione 2015 che contiene la procedura Gestione Bilanci Tardivi 2009-2014

Per maggiori info consultare la guida ai tardivi 2009-2014

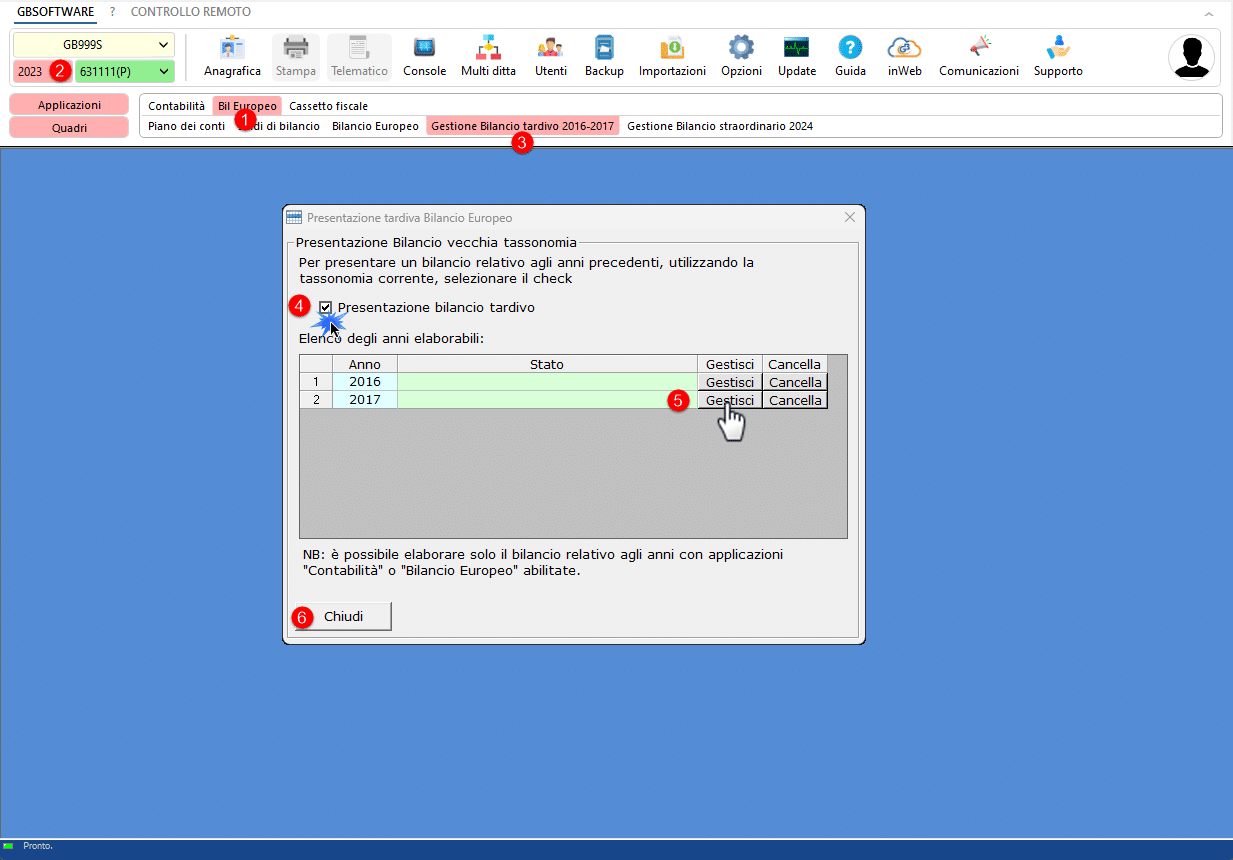

Procedura Bilancio Tardivo 2016-2017

Per la tassonomia 2016 o 2017, è stata predisposta un’altra procedura con adozione dell’ultima tassonomia disponibile per il 2023: basterà abilitare l’anno 2016 o 2017 e l’Applicazione 2023 che contiene la procedura Gestione Bilancio Tardivo 2016-2017. Una volta abilitato quanto richiesto, avremo l’apposito menù:

Per maggiori informazioni invitiamo a consultare la guida al tardivo 2016-17.

![]() Il software Bilancio Europeo GB può produrre anche bilanci pregressi fin dal 2009 e in tal senso di procedere alla presentazione 2024 d’istanze Xbrl tardive ma conformi. Si dovrà solamente attivata la procedura relativa all’anno interessato (la 2015 per il 2009-2014 o la 2023 per l’anno 2016 o 2017) e produrre l’Xbrl dalle applicazioni più recenti. Per presentare bilanci di più annualità pregresse e consecutive consultare l’apposita newsletter Caso pratico: Mancato deposito bilanci dal 2014 al 2022.

Il software Bilancio Europeo GB può produrre anche bilanci pregressi fin dal 2009 e in tal senso di procedere alla presentazione 2024 d’istanze Xbrl tardive ma conformi. Si dovrà solamente attivata la procedura relativa all’anno interessato (la 2015 per il 2009-2014 o la 2023 per l’anno 2016 o 2017) e produrre l’Xbrl dalle applicazioni più recenti. Per presentare bilanci di più annualità pregresse e consecutive consultare l’apposita newsletter Caso pratico: Mancato deposito bilanci dal 2014 al 2022.

Per altre info consultare la guida online alla procedura.

Applicazioni Software collegate all’articolo:

BB101- MM/23

TAG bilancio 2023bilancio ritardobilancio tardivoBilancio xbrlNota Integrativa xbrl