Un mio cliente ha iniziato l’attività lo scorso novembre e per evitare di presentare un “bilancio infrannuale non significativo”, l’esercizio terminerà il 31/12/2023. Come deve essere inserita l’anagrafica della ditta? Come saranno gestiti i vari adempimenti contabili e fiscali?

La possibilità di estendere l’esercizio alla data del 31/12 dell’anno successivo, e pertanto di avere un periodo che non si chiuda il dodicesimo mese successivo alla costutizione della società, non è stato espressamente previsto dalla legge, ma avvallato dalla prassi e consente di evitare la presentazione di un bilancio non significativo.

Vediamo come deve essere gestita la ditta all’interno del software integrato GB.

Anagrafica ditta

L’impostazione dell’anagrafica della ditta è fondamentale al fine di una corretta gestione degli adempimenti contabili e fiscali.

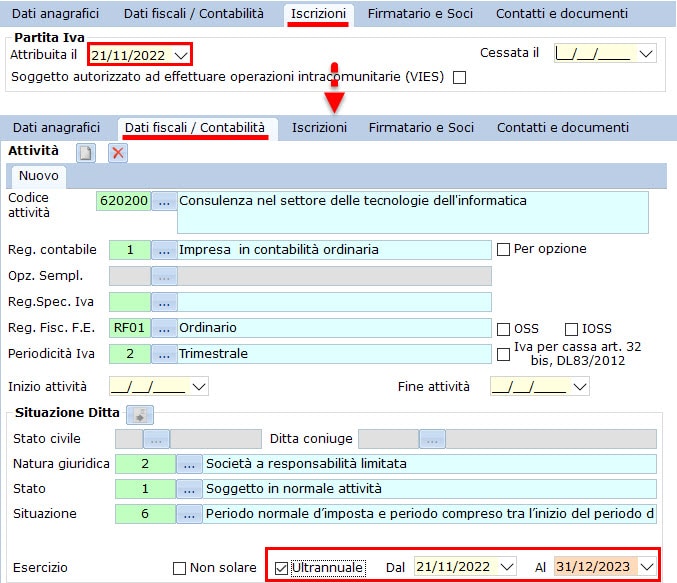

In particolare, la data di inizio e fine esercizio deve essere impostata nella sezione “Dati fiscali / Contabilità”. Nel caso dell’esercizio ultrannuale prima di poter apporre il flag apposito è necessario indicare, nella sezione delle “Iscrizioni”, la data di apertura della partita Iva; questa data corrisponderà alla data di inizio dell’esercizio.

Successivamente, nella sezione “Dati fiscali / Contabilità”, apponendo il flag sull’opzione “Ultrannuale” sono proposte le data di inizio e fine esercizio.

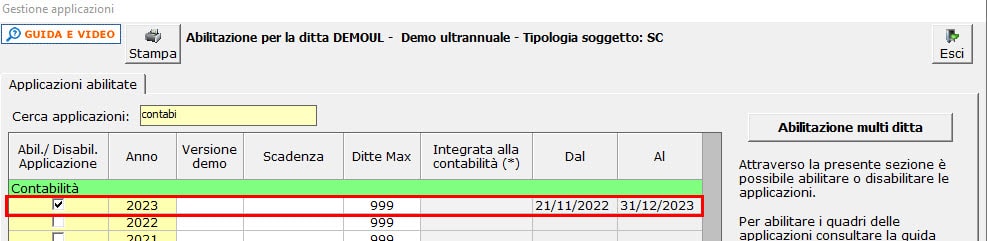

Nel caso prospettato, ai fini fiscali, l’esercizio che sarà oggetto di dichiarazione è il 2023 pertanto, nella gestione delle “Applicazioni”, dovremo abilitare “Contabilità 2023“.

In questo caso si rende necessaria l’abilitazione della contabilità 2022 da cui possiamo gestire:

- l’importazione delle fatture elettroniche

- l’importazione dei corrispettivi telematici

- la liquidazione dell’imposta per il periodo che va dal 21/11/2022 al 31/12/2022

Prima nota

L’imputazione manuale della prima nota “classica” deve essere effettuata utilizzando la contabilità del 2023, in cui possiamo registrare nell’intervallo compreso tra il 21/11/2022 e il 31/12/2023.

Nella contabilità 2023 troveremo anche le prime note registrate mediante l’utilizzo delle gestioni di importazione delle fatture elettroniche e corrispettivi telematici, dalla contabilità 2022.

Liquidazione Iva

Indipendentemente dalle date di inizio e fine esercizio, la liquidazione dell’imposta sul valore aggiunto avviene per anno solare pertanto:

- Le registrazioni Iva effettuate nel 2023 con data registrazione tra il 21/11/2022 e il 31/12/2022 saranno riportate nella liquidazione iva della contabilità 2022.

- Le registrazioni Iva effettuate nel 2023 con data di registrazione tra 01/01/2023 e il 31/12/2023 saranno riportate nella liquidazione Iva delle contabilità 2023

Dichiarazione Iva

La dichiarazione Iva, così come la liquidazione periodica, segue l’anno solare pertanto:

- le registrazioni Iva effettuate nel 2023 con data registrazione tra il 21/11/2022 e il 31/12/2022 dovranno essere dichiarate con l’applicazione “Dichiarazione Iva 2023 – anno imposta 2022”

- le registrazioni Iva effettuate nel 2023 con data di registrazione tra 01/01/2023 e il 31/12/2023 dovranno essere dichiarate con l’applicazione “Dichiarazione Iva 2024 – anno imposta 2023”

Redditi e Irap

La dichiarazione dei redditi e Irap devono comprendere le operazioni dell’esercizio, in questo caso 2023, pertanto, nel caso prospettato l’anno da dichiarare è il 2023: tutte le registrazioni contabili presenti nella contabilità 2023 nell’intervallo 21/11/2022 – 31/12/2023 saranno riportate nel modello di dichiarazione dei redditi 2024 – anno imposta 2023. Il medesimo trattamento sarà riservato per il riporto dei dati nella dichiarazione Irap.

Applicazioni Software collegate all’articolo:

TAG bilancio infrannuale non significativoEsercizio ultrannuale