Il 2022, alla luce delle novità previste dal decreto Fiscale n. 146/2021, è un anno a metà per la comunicazione delle operazioni transfrontaliere. Per le operazioni da e verso l’estero del periodo compreso tra il 1° gennaio e il 30 giugno 2022 bisognerà tenere a mente solo due scadenze relative all’Esterometro, ovvero primo e secondo trimestre.

Dal 1° luglio anche per le operazioni estere il canale di invio sarà il Sistema d’Interscambio, e quindi dalla comunicazione trimestrale si passerà allo standard della fatturazione elettronica. Nello specifico, attraverso i nuovi tipi documenti introdotti dal nuovo tracciato Xml della fattura elettronica vers. 1.6.2. che sono: TD17, TD18 e TD19. Con questi gli operatori IVA potranno trasmettere all’Agenzia delle entrate le informazioni fiscali relative a tutte le operazioni relative agli acquisti da fornitori residenti o stabiliti all’estero, attraverso il Sistema d’Interscambio.

TRASMISSIONE TELEMATICA e SCADENZE

In merito alla scadenza per l’invio dell’Esterometro 2022, bisogna quindi considerare le novità previste a decorrere dal 1° luglio.

Per le operazioni da e verso l’estero effettuate dal 1° gennaio al 30 giugno 2022, la trasmissione dovrà essere effettuata a cadenza trimestrale, entro la fine del mese successivo al trimestre di riferimento:

- rispetto alla data di emissione del documento (fatture attive);

- rispetto alla data di ricezione del documento (fatture passive; la data di ricezione corrisponde alla data di registrazione dell’operazione nel registro IVA degli acquisti).

I termini da rispettare sono quindi i seguenti:

- scadenza Esterometro primo trimestre 2022 (gennaio, febbraio e marzo): 30 aprile (cadendo di sabato, slitta a lunedì 2 maggio);

- scadenza Esterometro secondo trimestre 2022 (aprile, maggio e giugno): 31 luglio (cadendo di domenica, e considerando la proroga feriale, slitta a lunedì 22 agosto).

AMBITO SOGGETTIVO E OGGETTIVO

Nella comunicazione occorre indicare le fatture emesse o ricevute da soggetti esteri non stabiliti ma solo identificati direttamente nel territorio dello Stato oppure con rappresentante fiscale per cui non è stata emessa fattura elettronica oppure integrazione/autofattura elettronica.

A tal fine occorre indicare nell’Esterometro l’acquisto di merce che si trova in Italia con fattura ricevuta e non integrata elettronicamente:

- da fornitore comunitario (integrazione della fattura non elettronica senza Intrastat);

- da fornitore extracomunitario (autofattura non elettronica).

Allo stesso modo occorre indicare nell’Esterometro le fatture emesse per vendita di beni con consegna in Italia nei confronti di un cliente estero identificato in Italia. A differenza delle precedenti, le fatture attive e passive che hanno come controparte un soggetto stabilito nel territorio dello Stato, non sono incluse nell’Esterometro.

NB: Con l’entrata in vigore del nuovo tracciato Xml della fattura elettronica vers. 1.6.2, obbligatorio dal 01 gennaio 2021, sono stati introdotti nuovi tipi documento per integrare le fatture legate all’applicazione del meccanismo del reverse charge. Se si procede ad integrare le fatture estere con reverse charge, in maniere elettronica ed a inviare il file al Sistema d’interscambio, l’operazione non dovrà essere inclusa nella presentazione della comunicazione “Esterometro”.

SANZIONI PER OMESSA O ERRATA TRASMISSIONE

In caso di omesso, errato o tardivo invio dell’Esterometro 2022, la sanzione prevista ammonta a 2 euro per ciascuna fattura, entro il limite di 400 euro mensili.

Si tratta delle nuove sanzioni entrate in vigore dal 1° gennaio 2022, per effetto delle modifiche apportate dalla Legge di Bilancio all’articolo 11, comma 2-quater del decreto legislativo n. 471/1997.

La sanzione massima prevista per il trimestre è quindi pari a 1.200 euro. L’importo dovuto è ridotto alla metà, entro il limite di 200 euro per ciascun mese, in caso di invio entro 15 giorni successivi alla scadenza.

In ogni caso, non si applica il cumulo giuridico.

Il versamento delle sanzioni dovute dovrà essere effettuato con modello F24, utilizzando il codice tributo 8911.

ESTEROMETRO NEL SOFTWARE GB

Eseguendo l’update ![]() del software, da oggi è disponibile l’applicazione “Esterometro” (operazioni transfrontaliere) 2022.

del software, da oggi è disponibile l’applicazione “Esterometro” (operazioni transfrontaliere) 2022.

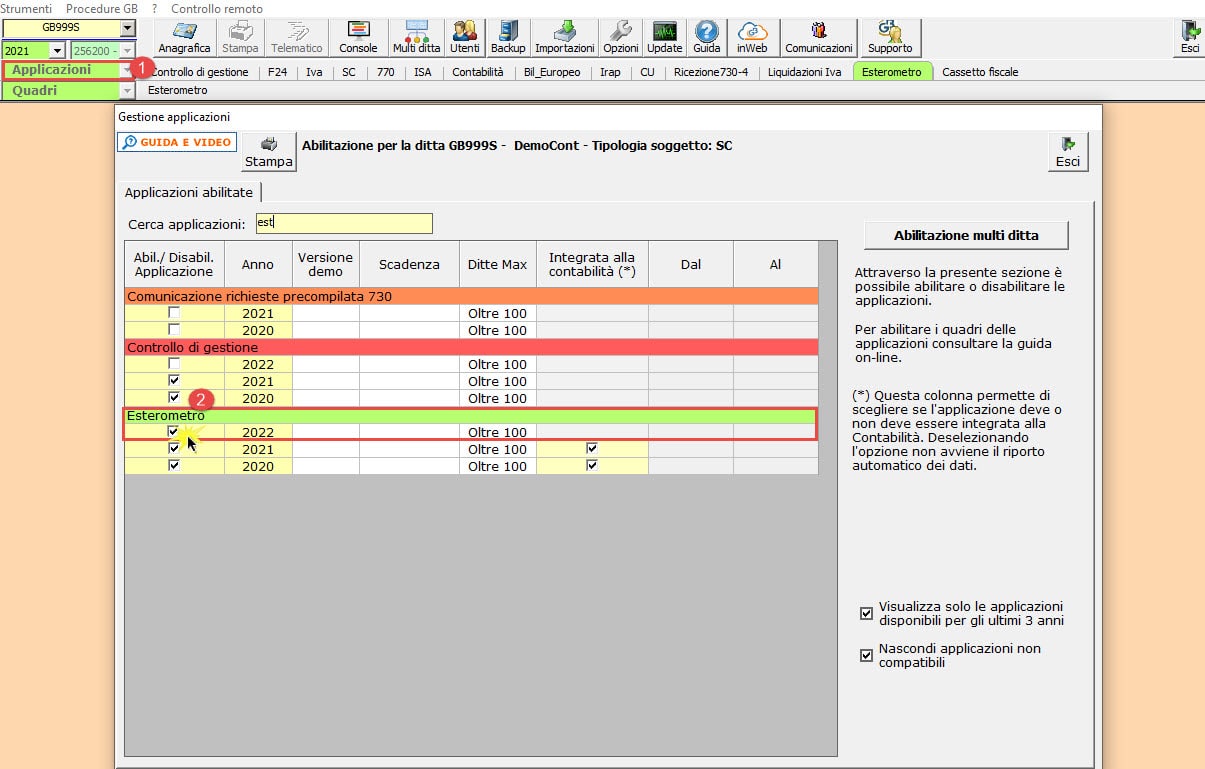

Prima di iniziare ad utilizzare l’applicazione “Esterometro” è necessario abilitarla da “Applicazioni” -> “Esterometro”.

Dopo aver apposto il check per l’anno 2022 confermare il messaggio:

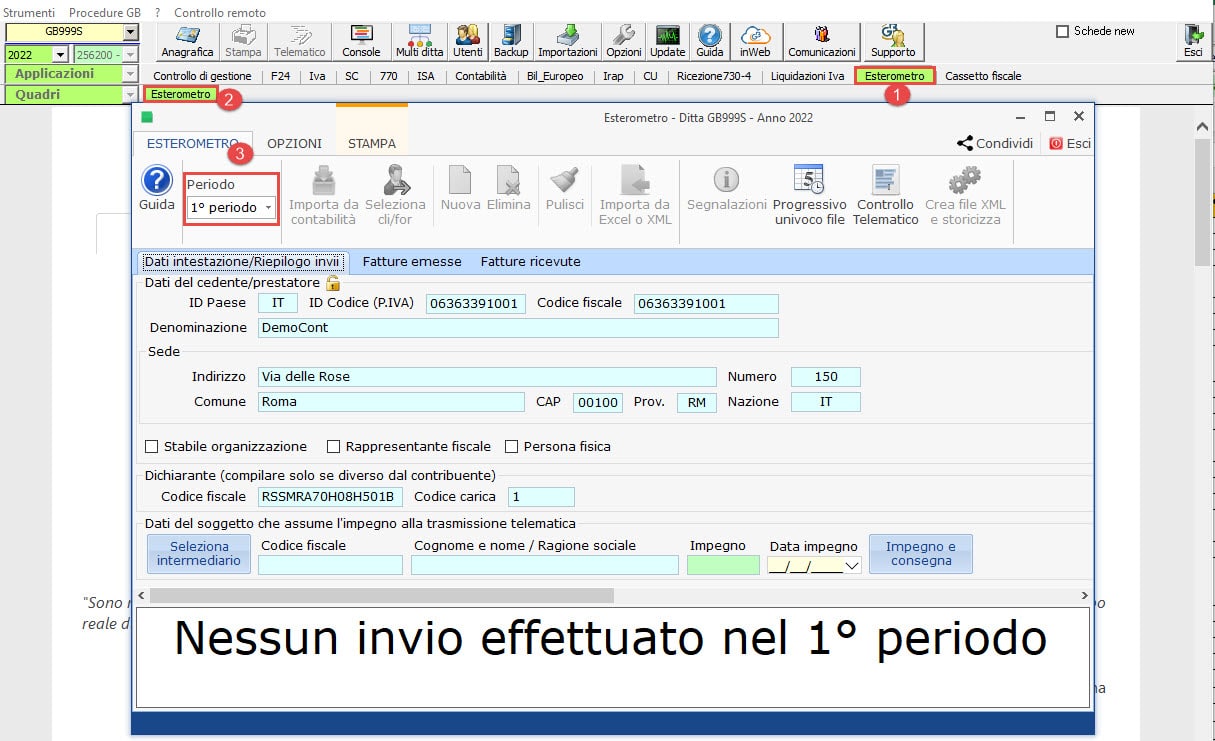

Ora da “Esterometro” sarà possibile accedere alla maschera di intestazione e riepilogo invii.

All’interno della procedura è possibile importare i dati direttamente dalla contabilità, da un nostro tracciato Excel, da file Xml prodotti da altri software oppure inserendo manualmente i dati nella procedura.

Per ulteriori informazioni sull’utilizzo della procedura consultare la guida online.

Applicazioni Software collegate all’articolo:

TAG esterometroesterometro 2022