La contabilizzazione di un bene di modico valore, con un importo inferiore a 516,46 euro, può avvenire in modo diverso a seconda del caso specifico.

Sia i principi contabili che il TUIR, entrambi nel rispettivo ambito di appartenenza, disciplinano il trattamento di questa tipologia di beni.

Panoramica

Può accadere di trovarsi di fronte alla necessità di contabilizzare un bene di importo inferiore a 516,46 euro. Prima di addentrarci nella tematica e di vedere come gestire in GB questa casistica, è opportuno valutare tutte le tipologie che possono presentarsi. Infatti, potremmo avere:

- Beni singoli, cioè quei beni suscettibili di una autonoma utilizzazione. Per questa categoria di beni, per verificare se esiste la possibilità di dedurre integralmente il costo sostenuto, è sufficiente valutare il costo del bene.

- Beni plurimi eterogenei, cioè dei beni singoli tra loro sussidiari o accessori ad altri beni. Un esempio è dato dall’acquisto di beni mobili usati per l’arredamento (sedie, scrivanie, armadi). In questi casi per verificare se esiste la possibilità di dedurre integralmente il costo sostenuto, è necessario fare riferimento al costo del bene nel suo insieme (nel caso in oggetto, occorre far riferimento al costo dell’intero arredamento e non del singolo bene acquistato).

- Beni plurimi identici, cioè beni singoli, autonomamente utilizzabili, acquistati però in più esemplari uguali ed aventi la medesima funzione. In questo caso ci si trova di fronte ad un complesso di beni costituenti un’entità indivisibile, come ad esempio bicchieri o piatti utilizzati da imprese della ristorazione. In questi casi si deve far riferimento al costo globale del bene per verificare la sussistenza del requisito per la deducibilità integrale.

- Beni composti, cioè una serie di beni che non sono suscettibili di autonoma utilizzazione, ma costituiscono una parte inscindibile o sono al servizio di un bene composto. Per esempio monitor, tastiera, mouse. In questo caso, poiché non vi può essere una autonoma utilizzazione, occorre far riferimento al prezzo del bene composto nella sua unità e non al prezzo dei singoli componenti.

Quanto qui illustrato si riferisce al solo caso delle immobilizzazioni materiali.

Trattamento

Il trattamento di beni con caratteristiche come quelli in oggetto non segue una strada univoca, ma può essere differente a seconda del caso specifico: non è il solo importo inferiore a 516,46 euro che determina il comportamento contabile e fiscale, ma anche l’impiego che ne viene fatto. Di seguito verrà esposto sinteticamente come il software GB consenta la gestione dei vari casi.

Bene soggetto ad utilizzo pluriennale

Acquistato per essere utilizzato in più esercizi:

- Civilisticamente deve essere iscritto tra i cespiti ed ammortizzato secondo le normali regole.

- Fiscalmente, l’articolo 102 comma 5 del TUIR consente la facoltà (non l’obbligo) di effettuare la deduzione integrale nell’esercizio.

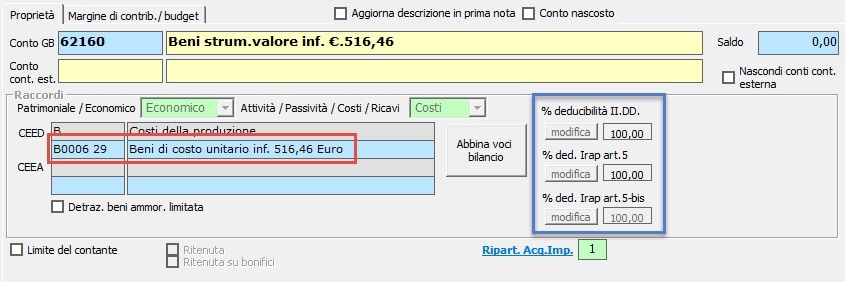

Per tutti i soggetti (enti e non), in contabilità ordinaria/semplificata la registrazione in prima nota in GB avviene secondo le normali regole dei cespiti. Nella gestione Cespiti, se ci si avvale della facoltà di deduzione integrale nell’esercizio:

Nel caso in cui non ci si voglia avvalere della facoltà di deduzione integrale, l’inserimento nei Cespiti avviene associando la Classe corretta si sensi del Decreto Ministeriale del 31/12/1988.

Bene non soggetto ad utilizzo pluriennale

Acquistato per poi esaurirne l’utilizzo nel corso dell’esercizio:

- Civilisticamente è un costo di produzione (B.6 del Conto Economico).

- Fiscalmente viene dedotto nell’anno.

Per i soggetti in contabilità ordinaria/semplificata (dal 2024) la registrazione in Prima Nota in GB avviene impiegando il seguente conto:

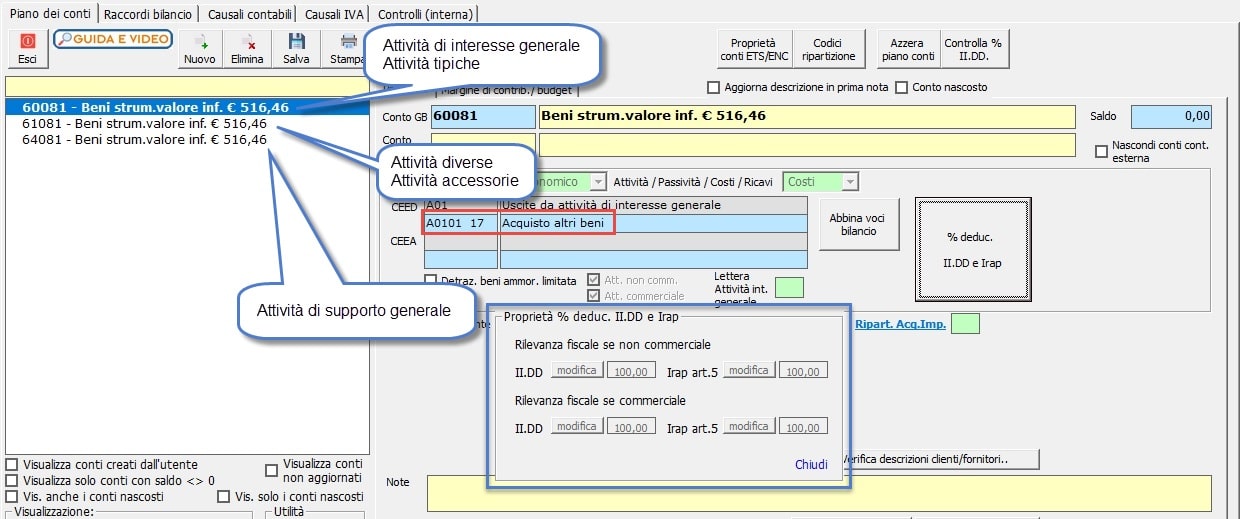

Per gli ETS/Enti in contabilità ordinaria/semplificata (dal 2024) la registrazione in Prima Nota in GB avviene impiegando i seguenti conti (a seconda delle aree a cui afferisce il bene):

Applicazioni Collegate all’articolo:

TAG ContabilitàContabilità GBContabilità GB 2024dichiarazione dei redditidichiarazioniETS